Отсрочка и рассрочка выплаты налога. Как юридическому лицу оформить отсрочку по налогу? Порядок действий для получения отсрочки или рассрочки по налогам

Ст. 64 НК РФ: официальный текст

Ст. 64 НК РФ: вопросы и ответы

Ст. 64 НК РФ посвящена условиям получения переноса сроков уплаты налоговых платежей, сборов и (с 2017 года) страховых взносов. Для того чтобы понять, какие условия необходимо соблюсти, советуем внимательно ознакомиться с данной статьей, в которой будут даны ответы на все основные вопросы.

Кто имеет право заплатить налоги позже установленного срока?

Исходя из п. 2 ст. 64 НК РФ , воспользоваться возможностью по отсрочиванию платежей в бюджет может тот налогоплательщик, который в силу своего финансового состояния не имеет возможности произвести обязательный платеж в установленный налоговым законодательством срок, но у которого в скором будущем такая возможность появится.

Заявляя о предоставлении льготы в виде перенесения сроков налоговых платежей, плательщик налогов должен подтвердить, что у него имеются основания для такого обращения.

К таким основаниям относят (п. 2 ст. 64 НК— так далее по тексту обозначается Налоговый кодекс):

- Получение убытков от форс-мажорных обстоятельств, таких как техногенные катастрофы, разнообразные стихийные бедствия и прочие.

- Недополучение бюджетных компенсаций, финансирования или субвенций.

- Возможность обанкротиться при уплате всех необходимых платежей в бюджет.

- Шаткое финсостояние, которое не позволяет единомоментно уплатить всю сумму налогов.

- Сезонность хоздеятельности налогоплательщика.

- Предусмотренные Таможенным кодексом возможности по перенесению сроков по оплате различных обязательных платежей при пересечении товарами границы.

Консолидированная группа налогоплательщиков не может претендовать на перенос сроков платежей по налогу на прибыль (п. 3 ст. 62 НК).

О том, кто относится к этой группе, читайте в нашей статье .

Также на перенос срока уплаты налогов не смогут рассчитывать налоговые агенты (п. 9 ст. 61 НК).

Об особенностях начисления налога на прибыль агентами читайте в нашей статье .

Физлица - плательщики налогов, не зарегистрированные как ИП, имеют право на получение рассрочки по налогам, которые они обязаны самостоятельно уплачивать (кроме тех доходов, с которых удержание налогов производится налоговыми агентами). Для оформления переноса сроков уплаты НДФЛ такие заинтересованные лица должны обратиться в свою ИФНС по адресу прописки. Основанием для переноса сроков оплаты для такого физлица является стесненное материальное положение, которое не позволяет сразу уплатить всю сумму налога.

С 2017 года к налоговым платежам относятся страховые взносы, и на них распространены правила ст. 64 НК, о чем указано в п. 13 этой статьи. Но именно на взносы, исчисленные с 01.01.2017 - см. «Налоговики не дадут рассрочку по прошлогодним взносам» .

На какой срок может быть отсрочен налоговый платеж?

В соответствии с п. 1 ст. 64 НК перенос сроков оплаты налоговых платежей для любого из типов налогоплательщиков (в т. ч. для физлиц) обычно предоставляется на срок, не превышающий 1 год. При этом оговаривается необходимость поэтапной уплаты долга (рассрочка) либо же единовременного платежа в конце установленного срока (отсрочка).

При предоставлении переноса сроков оплаты налогов в федеральный бюджет может оговариваться срок от 1 до 3 лет.

Как вычислить размер льготы?

В п. 3 ст. 64 НК говорится о том, что перенос сроков налоговых платежей может быть предоставлен как по одному, так и по нескольким налогам. Для определения максимального размера льготы следует сначала выяснить, на каком основании она будет предоставляться.

Если рассрочка/отсрочка налогового платежа запрашивается по всем вышеуказанным основаниям, кроме несвоевременного поступления бюджетного финансирования, то ее размер не может превышать совокупный размер чистых активов юрлица, которое можно взыскать (п. 2.1 ст. 64 НК). Для определения размера чистых активов надлежит воспользоваться порядком, утвержденным приказом Минфина от 28.08.2014 № 84н.

При этом налогоплательщику начисляются проценты на срок действия отсрочки в размере ½ ставки рефинансирования Центробанка (п. 4 ст. 64 НК). Проценты начисляются на всю сумму долга. Исключением для начисления процентов являются случаи, когда налоговая льгота запрашивается в связи с форс-мажором или из-за отсутствия бюджетного финансирования.

Что нужно сделать для перенесения срока платежа?

Для того чтобы получить право на предоставление налоговой отсрочки/рассрочки, налогоплательщику необходимо подать заполненное заявление в соответствующий уполномоченный орган. А затем в течение 5 дней передать копию данного документа в местную ИФНС.

Заявление заполняется по форме, утвержденной приказом ФНС от 28.09.2010 № ММВ-7-8/469@. В этом заявлении его податель принимает на себя обязательство уплатить в том числе и начисленные проценты (п. 5.2 ст. 64 НК). Подача заявления вместе с подтверждающими документами — это обязанность лица, заинтересованного в получении перенесения срока уплаты налогов.

Заинтересованное лицо может вместе с заявлением подать ходатайство, в котором содержится просьба о приостановлении необходимости уплаты налога до момента принятия решения по заявлению.

Законами субъектов Федерации могут быть уточнены условия переноса сроков по уплате местных налогов в виде установления иных оснований и дополнительных условий для предоставления льготы.

Уполномоченными органами являются (ст. 63 НК):

- в отношении уплаты федеральных налоговых платежей, сборов и страховых взносов (кроме таможенной пошлины и региональной части по налогу на прибыль) — ФНС;

- в отношении платежей при импорте/экспорте — ФТС;

- в отношении местных налогов — ИФНС;

- в отношении уплаты пошлин — должностные лица и организации, осуществляющие действия, за которые взимается пошлина.

Какие документы предоставляют для получения льготы?

К заявлению следует приложить документы (п. 5 ст. 64 НК), большинство из которых оформляется в справочной форме:

- банковские справки о денежных оборотах (помесячно — за предыдущие 6 месяцев), а также о помещенных в картотеку неоплаченных документах, справки об остатках на счетах клиента;

- документы для подтверждения того, что есть основания для предоставления отсрочки/рассрочки;

- список дебиторов с указанием суммы долга и срока его уплаты (плюс копии договоров с этими дебиторами) - он не нужен физлицу (но не ИП), обращающемуся за отсрочкой;

- письменное обязательство заинтересованного в рассрочке/отсрочке лица о выполнении всех условий по новым срокам уплаты налогов, а также график уплаты налоговых платежей.

Рассмотрим, какие документы следует прикладывать для подтверждения наличия каждого из оснований (п. 5.1 ст. 64 НК):

- В случае указания такого основания для предоставления отсрочки, как стихийное бедствие или другой форс-мажор, для документального подтверждения может быть предоставлен акт оценки ущерба. Такие акты составляют муниципальные или госорганы, а также организации, которым делегированы полномочия по работе в сфере гражданской обороны и защиты населения от ЧС.

- Если отсрочка запрашивается в связи с запаздыванием получения бюджетных денег, тогда к заявлению следует приложить документ, выданный распорядителем бюджетных средств, с указанием сумм ассигнований, которые не были своевременно предоставлены налогоплательщику.

- Если основанием является угроза возможного банкротства, то заинтересованное лицо должно предоставить финансовую документацию для проведения анализа по специальной методике его финсостояния госорганом, уполномоченным для контроля в сфере уплаты налогов. Методика для анализа финсостояния налогоплательщика разрабатывается специальной федеральной службой, ответственной за выработку госполитики в сфере финоздоровления и банкротства.

- Не имеющий средств для единовременного погашения всех налоговых обязательств налогоплательщик-физлицо должен к заявлению приложить информацию о наличии доступного к отчуждению имущества (и движимого, и недвижимого).

- Для подтверждения зависимости бизнеса от сезонности потребуется предоставить составленный заинтересованным в рассрочке/отсрочке лицом документ (в виде справки-расчета), из которого бы следовало, что доходы от сезонных видов деятельности составляют не менее половины общей доходности. Перечень сезонных видов деятельности указан в правительственном постановлении от 06.04.1999 № 382. В качестве документального основания могут быть предоставлены договоры с контрагентами, в которых бы явно прослеживалась сезонность работы налогоплательщика. При этом получения официального подтверждения от госслужб не потребуется (письмо Минфина от 02.03.2010 № 03-02-07/1-87).

Уполномоченный орган, которому заинтересованное лицо подает заявление о предоставлении отсрочки/рассрочки, также может потребовать дополнительные документы об имуществе, которое может быть передано в залог, о поручительстве либо оформленную банковскую гарантию (п. 5.3 ст. 64 НК).

Что касается банковской гарантии, то при принятии такого обязательного условия предоставления обеспечения следует обратить внимание, что гарантия должна быть:

- предоставлена уполномоченным банком;

- безотзывной;

- достаточной по сроку ее действия и сумме (чтобы соответствовала сроку и сумме уплаты налогового долга);

- выполнимой — без содержания условий, которые бы не были перечислены в ст. 74.1 НК.

В случае появления такого требования от уполномоченного органа, как предоставление обеспечения, оно должно быть исполнено (приказ ФНС от 16.12.2016 № ММВ-7-8/683@) - см. .

О процедуре отсрочки платежей по налогам для физлиц подробнее читайте в материале .

В какие сроки принимается решение уполномоченным органом?

Уполномоченный орган, которому было подано заявление о переносе срока уплаты налогов, обязан принять решение об ее предоставлении или отказе в течение 30 дней. Решение (в копии) направляется лицу, подавшему заявление, а также в ИФНС в 3-дневный срок после его принятия.

В случае предоставления заявителем ходатайства об остановке срока по уплате налога до окончания рассмотрения заявления уполномоченный орган может принять решение об остановке срока уплаты налоговой задолженности.

Копия такого решения в 5-дневный срок направляется в ИФНС, к которой прикреплено заинтересованное лицо.

При принятии решения местными ИФНС они должны получить одобрение у финансовых органов. Подробнее о порядке принятия таких решений указано в приказе ФНС от 16.12.2016 № ММВ-7-8/683@.

Что должно быть указано в положительном решении?

В решении о переносе срока уплаты налогов должно быть указано:

- сумма долга по конкретному виду налога;

- срок уплаты данной суммы долга и порядок уплаты как самой задолженности, так и процентов (график);

- в ряде случаев — документы на имущество для залога, поручительства или оформления банковской гарантии.

О сроках уплаты налогов читайте в нашей статье .

Решение вступает в силу с той даты, которая в нем прописана. Если за тот промежуток времени, что прошел с граничной даты уплаты налога до момента принятия решения, насчитана пеня, то эта сумма добавляется к размеру основного долга по налогу. В том случае, если в решении содержится условие о заключении договора залога/поручительства, то решение вступает в силу лишь после подписания этих обеспечительных соглашений.

С расчетом пени вам поможет наша статья .

Когда в переносе срока могут отказать?

Однозначный отказ в предоставлении отсрочки/рассрочки по уплате налоговых платежей можно ожидать в таких случаях, когда в отношении заинтересованного лица ведется:

- расследование уголовного дела, возбужденного в отношении должностных лиц заявителя по ст. 199-199.2 УК России;

- производство в отношении допуска налоговых правонарушений, административных и иных правонарушений, связанных с нарушением налогового и таможенного законодательства;

- расследование по подозрению в уклонении от уплаты налогов либо при наличии такого подозрения у уполномоченного ведомства.

Также в новой отсрочке/рассрочке будет отказано, если по предыдущему решению налогоплательщиком были допущены нарушения условий. Анализируется 3-летний период до даты обращения с заявлением.

Как обжаловать отказ?

В п. 9 ст. 94 НК говорится о том, что отказное решение должно быть обязательно мотивированным. Заинтересованное лицо, получившее отказ в предоставлении отсрочки/рассрочки, может его обжаловать в порядке, прописанном в АПК России, в частности, такая возможность прописана в ст. 198 указанного процессуального кодекса.

О порядке обжалования решений налоговой читайте в нашей статье .

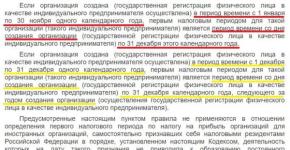

1. Отсрочка или рассрочка по уплате налога представляет собой изменение срока уплаты налога при наличии оснований, предусмотренных настоящей статьей, на срок, не превышающий один год, соответственно с единовременной или поэтапной уплатой суммы задолженности.

Отсрочка или рассрочка по уплате федеральных налогов в части, зачисляемой в федеральный бюджет, может быть предоставлена на срок более одного года, но не превышающий трех лет.

Абзац утратил силу.

2. Отсрочка или рассрочка по уплате налога может быть предоставлена заинтересованному лицу, финансовое положение которого не позволяет уплатить этот налог в установленный срок, однако имеются достаточные основания полагать, что возможность уплаты указанным лицом такого налога возникнет в течение срока, на который предоставляется отсрочка или рассрочка, при наличии хотя бы одного из следующих оснований:

1) причинение этому лицу ущерба в результате стихийного бедствия, технологической катастрофы или иных обстоятельств непреодолимой силы;

2) непредоставление (несвоевременное предоставление) бюджетных ассигнований и (или) лимитов бюджетных обязательств заинтересованному лицу и (или) недоведение (несвоевременное доведение) предельных объемов финансирования расходов до заинтересованного лица - получателя бюджетных средств в объеме, достаточном для своевременного исполнения этим лицом обязанности по уплате налога, а также неперечисление (несвоевременное перечисление) заинтересованному лицу из бюджета в объеме, достаточном для своевременного исполнения этим лицом обязанности по уплате налога, денежных средств, в том числе в счет оплаты оказанных этим лицом услуг (выполненных работ, поставленных товаров) для государственных, муниципальных нужд;

3) угроза возникновения признаков несостоятельности (банкротства) заинтересованного лица в случае единовременной уплаты им налога;

4) имущественное положение физического лица (без учета имущества, на которое в соответствии с законодательством Российской Федерации не может быть обращено взыскание) исключает возможность единовременной уплаты налога;

5) производство и (или) реализация товаров, работ или услуг заинтересованным лицом носит сезонный характер;

6) при наличии оснований для предоставления отсрочки или рассрочки по уплате налогов, подлежащих уплате в связи с перемещением товаров через таможенную границу Таможенного союза, установленных таможенным законодательством Таможенного союза и законодательством Российской Федерации о таможенном деле.2.1. При наличии оснований, указанных в подпунктах 1, 3 - 6 пункта 2 настоящей статьи, отсрочка или рассрочка по уплате налога может быть предоставлена организации на сумму, не превышающую стоимость ее чистых активов.

3. Отсрочка или рассрочка по уплате налога может быть предоставлена по одному или нескольким налогам.

4. Если отсрочка или рассрочка по уплате налога предоставлена по основаниям, указанным в подпунктах 3, 4 и 5 пункта 2 настоящей статьи, на сумму задолженности начисляются проценты исходя из ставки, равной одной второй ставки рефинансирования Центрального банка Российской Федерации, действовавшей за период отсрочки или рассрочки, если иное не предусмотрено таможенным законодательством Таможенного союза и законодательством Российской Федерации о таможенном деле в отношении налогов, подлежащих уплате в связи с перемещением товаров через таможенную границу Таможенного союза.

Если отсрочка или рассрочка по уплате налогов предоставлена по основаниям, указанным в подпунктах 1 и 2 пункта 2 настоящей статьи, на сумму задолженности проценты не начисляются.

5. Заявление о предоставлении отсрочки или рассрочки по уплате налога подается заинтересованным лицом в соответствующий уполномоченный орган. Копия указанного заявления в пятидневный срок со дня его подачи в уполномоченный орган направляется заинтересованным лицом в налоговый орган по месту его учета. К заявлению о предоставлении отсрочки или рассрочки по уплате налога прилагаются следующие документы:

1) - 2) утратили силу.

3) справки банков о ежемесячных оборотах денежных средств за каждый месяц из предшествующих подаче указанного заявления шести месяцев по счетам этого лица в банках, а также о наличии его расчетных документов, помещенных в соответствующую картотеку неоплаченных расчетных документов, либо об их отсутствии в этой картотеке;

4) справки банков об остатках денежных средств на всех счетах этого лица в банках;

5) перечень контрагентов - дебиторов этого лица с указанием цен договоров, заключенных с соответствующими контрагентами - дебиторами (размеров иных обязательств и оснований их возникновения), и сроков их исполнения, а также копии данных договоров (документов, подтверждающих наличие иных оснований возникновения обязательства);

6) обязательство этого лица, предусматривающее на период изменения срока уплаты налога соблюдение условий, на которых принимается решение о предоставлении отсрочки или рассрочки, а также предполагаемый им график погашения задолженности;

7) документы, подтверждающие наличие оснований изменения срока уплаты налога, указанные в пункте 5.1 настоящей статьи.

5.1. К заявлению о предоставлении отсрочки или рассрочки по уплате налога по основанию, указанному в подпункте 1 пункта 2 настоящей статьи, прилагаются заключение о факте наступления в отношении заинтересованного лица обстоятельств непреодолимой силы, являющихся основанием для его обращения с этим заявлением, а также акт оценки причиненного этому лицу ущерба в результате указанных обстоятельств, составленные органом исполнительной власти (государственным органом, органом местного самоуправления) или организацией, уполномоченными в области гражданской обороны, защиты населения и территорий от чрезвычайных ситуаций.

К заявлению о предоставлении отсрочки или рассрочки по уплате налога заинтересованному лицу - получателю бюджетных средств по основанию, указанному в подпункте 2 пункта 2 настоящей статьи, прилагается документ финансового органа и (или) главного распорядителя (распорядителя) бюджетных средств, содержащий сведения о сумме бюджетных ассигнований и (или) лимитов бюджетных обязательств, которые не предоставлены (несвоевременно предоставлены) указанному лицу, и (или) о сумме предельных объемов финансирования расходов, которые не доведены (несвоевременно доведены) до этого лица в объеме, достаточном для своевременного исполнения им обязанности по уплате налога.

К заявлению о предоставлении отсрочки или рассрочки по уплате налога по основанию, указанному в подпункте 2 пункта 2 настоящей статьи, заинтересованному лицу, которому не перечислены (несвоевременно перечислены) денежные средства из бюджета в объеме, достаточном для своевременного исполнения им обязанности по уплате налога, в том числе в счет оказанных этим лицом услуг (выполненных работ, поставленных товаров) для государственных, муниципальных нужд, прилагается документ получателя бюджетных средств, содержащий сведения о сумме денежных средств, которая не перечислена (несвоевременно перечислена) этому лицу из бюджета в объеме, достаточном для своевременного исполнения им обязанности по уплате налога, либо документ государственного, муниципального заказчика, содержащий сведения о сумме денежных средств, которая не перечислена (несвоевременно перечислена) этому лицу в объеме, достаточном для своевременного исполнения им обязанности по уплате налога, в счет оплаты оказанных таким лицом услуг (выполненных работ, поставленных товаров) для государственных, муниципальных нужд.

Наличие основания, указанного в подпункте 3 пункта 2 настоящей статьи, устанавливается по результатам анализа финансового состояния хозяйствующего субъекта, проведенного федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов, в соответствии с методикой, утверждаемой федеральным органом исполнительной власти, уполномоченным осуществлять функции по выработке государственной политики и нормативно-правовому регулированию в сфере несостоятельности (банкротства) и финансового оздоровления.

К заявлению о предоставлении отсрочки или рассрочки по уплате налога по основанию, указанному в подпункте 4 пункта 2 настоящей статьи, прилагаются сведения о движимом и недвижимом имуществе физического лица (за исключением имущества, на которое в соответствии с законодательством Российской Федерации не может быть обращено взыскание).

К заявлению о предоставлении отсрочки или рассрочки по уплате налога по основанию, указанному в подпункте 5 пункта 2 настоящей статьи, прилагается составленный заинтересованным лицом документ, подтверждающий, что в общем доходе от реализации товаров (работ, услуг) такого лица доля его дохода от отраслей и видов деятельности, включенных в утверждаемый Правительством Российской Федерации перечень отраслей и видов деятельности, имеющих сезонный характер, составляет не менее 50 процентов.

5.2. В заявлении о предоставлении отсрочки или рассрочки по уплате налога заинтересованное лицо принимает на себя обязательство уплатить проценты, начисленные на сумму задолженности в соответствии с настоящей главой.

5.3. По требованию уполномоченного органа заинтересованным лицом представляются документы об имуществе, которое может быть предметом залога, поручительство либо банковская гарантия.

5.4. При обращении в уполномоченный орган физического лица, не являющегося индивидуальным предпринимателем, с заявлением о предоставлении отсрочки или рассрочки по уплате налога представление документов, указанных в подпункте 5 пункта 5 настоящей статьи, не требуется.

6. Решение о предоставлении отсрочки или рассрочки по уплате налога или об отказе в ее предоставлении принимается уполномоченным органом в течение 30 дней со дня получения заявления заинтересованного лица.

По ходатайству заинтересованного лица уполномоченный орган вправе принять решение о временном (на период рассмотрения заявления о предоставлении отсрочки или рассрочки) приостановлении уплаты суммы задолженности заинтересованным лицом. Копия такого решения представляется заинтересованным лицом в налоговый орган по месту его учета в пятидневный срок со дня принятия решения.

Решение о предоставлении отсрочки или рассрочки по уплате налога принимается уполномоченным органом в срок, установленный абзацем первым настоящего пункта, по согласованию с финансовыми органами в соответствии со настоящего Кодекса.

7. Утратил силу.

8. Решение о предоставлении отсрочки или рассрочки по уплате налога должно содержать указание на сумму задолженности, налог, по уплате которого предоставляется отсрочка или рассрочка, сроки и порядок уплаты суммы задолженности и начисляемых процентов, а также в соответствующих случаях документы об имуществе, которое является предметом залога, поручительство либо банковскую гарантию.

Решение о предоставлении отсрочки или рассрочки по уплате налога вступает в действие со дня, установленного в этом решении. При этом причитающиеся пени за все время со дня, установленного для уплаты налога, до дня вступления в силу этого решения включаются в сумму задолженности, если указанный срок уплаты предшествует дню вступления этого решения в силу.

Если отсрочка или рассрочка по уплате налога предоставляется под залог имущества, решение о ее предоставлении вступает в действие только после заключения договора о залоге имущества в порядке, предусмотренном настоящего Кодекса.

Абзац утратил силу.

9. Решение об отказе в предоставлении отсрочки или рассрочки по уплате налога должно быть мотивированным.

Абзац утратил силу.

Решение об отказе в предоставлении отсрочки или рассрочки по уплате налога может быть обжаловано заинтересованным лицом в порядке, установленном законодательством Российской Федерации.

10. Копия решения о предоставлении отсрочки или рассрочки по уплате налога или об отказе в ее предоставлении направляется уполномоченным органом в трехдневный срок со дня принятия такого решения заинтересованному лицу и в налоговый орган по месту учета этого лица.

11. Утратил силу.

12. Законами субъектов Российской Федерации и нормативными правовыми актами представительных органов муниципальных образований могут быть установлены дополнительные основания и иные условия предоставления отсрочки и рассрочки по уплате соответственно региональных и местных налогов, пеней и штрафов.

13. Правила настоящей статьи применяются также в отношении порядка и условий предоставления отсрочки или рассрочки по уплате сборов, если иное не предусмотрено законодательством Российской Федерации о налогах и сборах.

НК РФ Статья 64 Порядок и условия предоставления отсрочки или рассрочки по уплате налога и сбора

Часто субъект в силу определенных обстоятельств может иметь затруднения с уплатой налогов. Отсрочка по уплате налога - это способ выиграть время при необходимости в связи с затруднительной жизненной ситуацией, которая так или иначе влияет на возможность индивида быть порядочным налогоплательщиком.

Основное понятие

Отсрочка по уплате налога - это измененный промежуток времени для внесения платежа, который предоставляется на срок от одного месяца и до трех лет. Обязательным условием является обязанность налогоплательщика выплачивать, помимо суммы задолженности, и своевременный налог. Уплата может быть поэтапной или единовременной. Однако отсрочка по уплате налога - это малоизвестное явление, с которым знакомо небольшое количество граждан. Предоставление такой возможности значится а случаи по отсрочке уплаты налогов рассматриваются соответствующими видами государственных инстанций. Порядок рассмотрения на предоставление подобных услуг налогоплательщику носит характер индивидуальности, поэтому назвать конкретные способы получения права на отсрочку уплаты почти невозможно.

Порядок принятия решения

Порядок принятия решения о предоставлении права на отсрочку уплаты налогов - это комплексная и многокомпонентная задача. Она связана с пунктом об основаниях, необходимых для получения права на рассрочку или отсрочку по уплате налогов, которая будет детально рассмотрена ниже. Если говорить об общем положении и порядке, то важно знать, что для начала субъекту необходимо обратиться в соответствующие уполномоченные органы и узнать список документов и причин, необходимых для получения такого вида права. После этого следует собрать нужную документацию, предоставить доказательства существования причины, которая вызвала у субъекта невозможность выплатить налог. Если весомые доказательства, которые предусмотрены в уполномоченных органах в соответствии с законодательными документами, отсутствуют, то шансов получить право на отсрочку или рассрочку налогов просто нет. С собранным пакетом документов и заявлением необходимо обратиться вновь в органы, отвечающие за принятие подобных решений, и предоставить на рассмотрение ваш запрос. После чего заявление субъекта будет рассмотрено в различных инстанциях и органах власти, которые определят в течение месяца, предоставят они или не предоставят право на рассрочку или отсрочку уплаты налогов.

Виды отсрочек по уплате налога

Существует два основных вида изменения срока, в который необходимо оплатить налог. Первый вид - это уплата налогов в рассрочку, а второй - отсрочка. Отличаются они друг от друга тем, что:

- рассрочка - это поэтапное частичное возмещение долга по налогам;

- отсрочка же представляет собой перенесение момента выплаты целиком.

Рассрочка и отсрочка уплаты налогов

Отсрочка и рассрочка уплаты налогов - это два понятия, которые стоит рассматривать вместе. Они носят схожий характер и имеют некоторые общие положения. Предоставление отсрочки по уплате налогов требует наличия оснований одинакового характера с теми, которые необходимо соблюдать в случае, если субъекту необходима рассрочка. Важно знать, что отсрочка и рассрочка могут предоставляться как по одному налогу, так и по нескольким. Чтобы получить право на отсрочку или рассрочку уплаты налогов, необходимо иметь веские основания и возможность доказать необходимость получения этих прав. Также чтобы использовать право, необходимо подать соответствующее заявление на отсрочку уплаты налогов в органы власти, которые отвечают за это.

Запрос принимается соответствующими органами управления по согласованию с внебюджетными формами органов. Заявление рассматривается в течение месяца после его поступления от заинтересованного субъекта.

В некоторых случаях уполномоченные органы не вправе отказывать в предоставлении возможности на отсрочку или рассрочку оплаты налога. Такие случаи носят характер независящей от субъекта, и могут иметь различный вид, например, стихийное бедствие или техногенная катастрофа. После принятия решения о предоставлении права на отсрочку или рассрочку по уплате налогов ежедневно будут начисляться пени. Уплата пени будет производиться налогоплательщиком в течение всего срока действия соглашения.

Заявление

Заявление о предоставлении отсрочки уплаты налога должно предоставляться в письменном виде. В нем обязательно необходимо указать:

- общую сумму налогов, количество сборов;

- штрафные (штрафы);

- количество пени, которое налогоплательщик обязуется выплатить, сумму пени, которую он просит рассрочить;

- сроки, требующиеся для уплаты.

Отдельно нужно указать количество средств, которые предстоит заплатить, сумму задолженности, срок на выплату, которой уже истек.

К заявлению обязательно нужно приложить:

- анализ финансового состояния субъекта;

- перечень свидетельств и доказательств, дающих возможность убедиться в наличии угрозы невыплаты налогов или возможности ее возникновения;

- составленный график, в соответствии с которым будет погашаться долг;

- прогнозы доходов должника, которые могут гарантировать выполнение графика по погашению долга.

Основания для предоставления права на отсрочку уплаты налогов

Как уже было сказано ранее, отсрочка по уплате налога - это изменение временного интервала, необходимого для оплаты налогов в связи с определенными причинами. Чтобы получить такое право, необходимы серьезные, конкретизированные и весомые основания.

Ниже перечень главных видов оснований, которые могут иметь силу в случае с возникновением потребности получить рассрочку или отсрочку уплаты налогов.

Физическое лицо находится в ситуации, не позволяющей совершить единовременную уплату налога.

При внесении единовременно суммы долга по налогам физическое лицо будет ожидать банкротство.

Возникновения обстоятельств, которые не зависят от субъекта, но носят непреодолимую форму и наносят существенный ущерб имуществу (техногенная катастрофа или стихийное бедствие).

Сезонный характер для реализации или (и) производства товара, используемого налогоплательщиком с целью получения прибыли. Правительство утверждает особый перечень разновидностей деятельности и отраслей, на которые распространяется этот пункт.

Иные которые предусмотрены в законодательстве РФ по отношению к налогам

Особенности положений Налогового кодекса РФ

Предоставление отсрочки или рассрочки уплаты налога может осуществляться в силу вышеупомянутых оснований, однако стоит рассмотреть последний пункт более подробно. Перечень причин, могущих послужить основанием для предоставления права на рассрочку или отсрочку по уплате налога, который есть в Налоговом кодексе РФ, довольно емкий и неисчерпывающий. Он может иметь дополнительные пункты по отношению к налогоплательщикам. Часть дополнений значится в Таможенном кодексе Российской Федерации и может распространяться на скоропортящиеся товары, которые ввозят в РФ; товары, которые являются частью исполнения международных договоров и многие другие.

Отсрочка по уплате федеральных налогов

Отсрочка или рассрочка по уплате федеральных налогов имеет два вида срока. Первый вариант срока длительностью от года до трех рассматривается при участии главенствующих налоговых инстанций РФ. Второй вариант - не превышающий пяти лет.

Отсрочка по второму варианту возможна по одному или нескольким федеральным налогам, включая по ним и все начисленные пени. Федеральная отсрочка по уплате налогов может предоставляться, если размер задолженности организации на момент подачи заявки составляет сумму свыше десяти миллиардов рублей. При этом должно соблюдаться условие, что своевременная уплата налога создаст вероятность возникновения экономико-социальной угрозы.

Отсрочка по уплате сборов

Уплата сборов также может быть отложена. Отсрочка и рассрочка уплаты налогов и сборов обозначены в Налоговом кодексе РФ. Если говорить конкретно о рассрочке и отсрочке сборов, то тут важно знать, что также считается сбором. В силу этого, положения главы 9 Налогового кодекса, касающиеся изменений сроков, необходимых для возмещения долга по налогам и сборам, распространяются и на государственную пошлину. Особенности по уплате госпошлины определяются главой Налогового кодекса 25.3.

Изменение сроков, необходимых для уплаты налогов

Изменение срока уплаты налога (отсрочка, рассрочка) - это важный аспект в жизни налогоплательщика. Использование этого права позволяет найти выход из сложных или даже безнадежных жизненных ситуаций. Условия таких своеобразных на которые распространяются положения Налогового кодекса РФ, варьируются в зависимости от потребностей субъекта, заинтересованного в получении права на изменение срока для внесения После подачи запроса с просьбой предоставить такие права, рассмотрения этого заявления и его принятия, если таковое состоялось, повторное изменение условий становится маловероятным, но все-таки возможным лишь в силу серьезных обстоятельств. В другом случае можно дождаться истечения оговоренного срока и попытаться договориться снова. Это возможно при условии, что налогоплательщик выплатил предыдущую задолженность.

Выводы

Рассмотрев вышеперечисленные аспекты, пункты и характеристики специального права на предоставление рассрочки или отсрочки по уплате налога, важно понимать и то, что для получения такой возможности необходимо приложить немало труда. Обязательно нужно иметь причину, соответствующую требованиям Налогового кодекса. Важно подготовить полный перечень необходимых документов, нужно быть готовым к тому, что они будут уточняться в соответствующих органах. Важно следовать указаниям инстанций, которые будут вам содействовать при получении возможности на отсрочку уплаты налогов.

Каждое предприятие или индивидуальный предприниматель могут переживать периоды, когда ощущается острый дефицит в финансовых средствах, по веским на то причинам. В такое время уплата каких-либо платежей является тяжелым испытанием, и чтобы в подобной ситуации не сделать из налогоплательщика злостного должника, государством создана отсрочка по взносу налога.

Отсрочка по уплате налога – это возможность каждого налогоплательщика отсрочить взнос средств в государственную казну на более поздние сроки.

Особенностью данного процесса является возможность отложить на более поздний период взнос налога или его части, но по истечению отведенного органами времени сумму необходимо внести в полном объеме.

Такая возможность доступна любому предприятию или лицу, обстоятельства которого имеют вескую причину, указанную в законодательных актах.

Законодательная база

Регулируют право на налоговые каникулы субъекта следующие нормативные документы:

- Гл.9, ст.61 – 68 НК РФ;

- Ст.66 НК РФ – правила и условия использования нулевого инвестиционного кредита;

- Приказ ФНС РФ № ММВ-7-8/683@ – доступность изменения срока уплаты налога и прочих государственных взносов.

НК РФ Статья 66. Инвестиционный налоговый кредит

1. Инвестиционный налоговый кредит представляет собой такое изменение срока уплаты налога, при котором организации при наличии оснований, указанных в статье 67 настоящего Кодекса, предоставляется возможность в течение определенного срока и в определенных пределах уменьшать свои платежи по налогу с последующей поэтапной уплатой суммы кредита и начисленных процентов.

Инвестиционный налоговый кредит может быть предоставлен по налогу на прибыль организации, а также по региональным и местным налогам.

Инвестиционный налоговый кредит может быть предоставлен на срок от одного года до пяти лет.

Инвестиционный налоговый кредит может быть предоставлен на срок до десяти лет по основанию, указанному в подпункте 6 пункта 1 статьи 67 настоящего Кодекса.2. Организация, получившая инвестиционный налоговый кредит, вправе уменьшать свои платежи по соответствующему налогу в течение срока действия договора об инвестиционном налоговом кредите.

Уменьшение производится по каждому платежу соответствующего налога, по которому предоставлен инвестиционный налоговый кредит, за каждый отчетный период до тех пор, пока сумма, не уплаченная организацией в результате всех таких уменьшений (накопленная сумма кредита), не станет равной сумме кредита, предусмотренной соответствующим договором. Конкретный порядок уменьшения налоговых платежей определяется заключенным договором об инвестиционном налоговом кредите.

Если организацией заключено более одного договора об инвестиционном налоговом кредите, срок действия которых не истек к моменту очередного платежа по налогу, накопленная сумма кредита определяется отдельно по каждому из этих договоров. При этом увеличение накопленной суммы кредита производится вначале в отношении первого по сроку заключения договора, а при достижении этой накопленной суммой кредита размера, предусмотренного указанным договором, организация может увеличивать накопленную сумму кредита по следующему договору.

Для каких государственных сборов доступно применение отсрочки

Важно: применение рассрочки или отсрочки платежа доступно для уплаты налогов в федеральный или местный бюджет, так же данное применение допустимо для налогов исчисляющихся по льготной и упрощенной системе.

- Налоги, осуществляемые в рассрочку на федеральном уровне:

- На доходы физлиц для ИП;

- На прибыль;

- Акцизные взносы;

- и драгоценных металлов;

- Транзитные сборы;

- Госпошлины;

- Единичный социальный взнос.

- На региональном уровне:

- Транспортный взнос;

- Торговый сбор;

- На имущество граждан.

При этом следует помнить, что существует перечень налогов, уплату которых невозможно отсрочить, к примеру, налоги на доходы работников, вычитаемые из зарплаты через налогового агента или налоги на прибыль по консолидированной ставке.

Что представляет собой консолидированная ставка и как составляется соответствующая консолидированная отчетность – читайте

Что такое отсрочка и рассрочка по налогам и какие документы нужны для их получения – смотрите в этом видео:

В каких случаях и кому предоставляется отсрочка

Согласно НК РФ ст.64 на данную отсрочку или рассрочку могут рассчитывать все без исключения организации и физические лица, у которых на то существуют обоснованные причины, а именно:

- Получение ущерба предприятием в чрезвычайных ситуациях, на возникновение которых владелец предприятия не имел возможности влиять;

- Несвоевременное финансирование из бюджета государства, в случаях с муниципальными и государственными организациями;

- Взнос дополнительных платежей, начисленных в ходе налоговой проверки, которые могут оказаться существенными для бюджета предприятия;

- Внесение таможенных платежей во время экспорта и импорта товара;

- Сезонность выполненных работ;

- В случае физлиц при доказательстве неплатежеспособности доступна отсрочка налоговых обязательств.

Куда следует обращаться с заявлением и в какие сроки

Так как государством предусмотрена уплата различных платежей на различном государственном уровне необходимо обращаться в ту инстанцию, которая отвечает за сбор данного платежа:

- Если не уплачен налог федерального уровня необходимо обращаться в местное отделение ФНС;

- По сборам, касающимся местного бюджета необходимо обращаться в налоговые органы по месту нахождения;

- Если дело касается транзита товара, следует обращаться в Федеральную таможенную службу;

- Относительно госпошлин, в орган, который уполномочен заниматься сбором данных платежей;

- Рассрочка по взносу единого социального взноса оформляется в Федеральном органе исполнительной власти.

Важно: после подачи заявления, заявитель получает ответ в течение 30 дней, плюс еще 3 дня на направление решение об отсрочке в налоговую инстанцию по месту учета.

Подавать заявление в налоговый орган необходимо до даты внесения очередного налога с учетом этого времени, чтобы по платежу не образовалась просрочка, та как в таком случае к сумме рассрочки присоединятся пени за просроченные дни от конечной даты взноса налога до дня принятия решения.

Пакет документов

Для получения отсроченного платежа к заявлению необходимо приложить пакет документов:

- Заявление соответствующей формы;

- Справка об отсутствии задолженностей по любым платежам из местного налогового органа;

- Выписка из банка за последние полгода о состоянии средств, их движении;

- Расписка о соблюдении предоставленных сроков отсрочки и формирование приблизительного графика платежей при рассрочке;

- Копии договоров с контрагентами и указание их дебиторской задолженности. В каком порядке осуществляется списание дебиторской задолженности с истекшим сроком исковой давности – читайте ;

- Документы подтверждающие непредвиденные обстоятельства или прочие причины, мешающие выполнить уплату:

- В случае непредвиденных обстоятельств – документ, подтверждающие размер полученного ущерба и факт наступления обстоятельства;

- В случае задержки финансирования государством следует приложить справку из финансового учреждения о размере финансирования и периоде его задержки;

- Если уплату не может выполнить физлицо в силу своей неспособности, необходимо предоставить выписку о состоянии своих счетов и документы на движимое и недвижимое имущество, которое в данном случае выступит залогом;

- В случае сезонной деятельности, необходимо предоставить справку от местных органов власти, что данная деятельность обеспечивает не менее 50% от прибыли предприятия.

При этом следует быть готовым к тому, что органы обращения могут потребовать гарантий возврата средств – залог, банковские выписки и прочее.

Образец заявления для получения рассрочки и отсрочки по налогам.

Образец заявления для получения рассрочки и отсрочки по налогам. Важно: в таком случае у заявителя всегда есть возможность отозвать заявление, дабы не рисковать своим имуществом.

Требование гарантий в последнее время происходит практически в каждом случае, с целью исключения спекуляции доверием налоговых органов и в связи с нестабильностью валюты.

Заявление об отсрочке

- Заявление на предоставление рассрочки/отсрочки необходимо составить в установленной форме, указав в нем:

- Наименование и реквизиты организации, которой оно адресуется;

- Наименование самого документа;

- Реквизиты и наименование предприятия или ФИО заявителя, указать ИНН, КПП;

- Указать необходимую форму изменения срока уплаты;

- Указать в отношении какого платежа необходимо изменение срока уплаты и зафиксировать сумму платежа прописью;

- Сделать акцент на основания данной возможности в качестве статьи Налогового Кодекса;

- Дата и подпись.

Основания для получения рассрочки

Важно: основаниями для отсрочки платежа является глава 9 ст.61 – 68 НК РФ. В начале 2017 года произошли определенные изменения, на основании которых отсрочку платежа по НДФЛ обязан предоставлять руководитель регионального ведомства Налоговой службы России, согласование разрешения на отсрочку с финансовыми структурами также входит в его обязанности.

При необходимости он имеет право переложить данную обязанность на руководителя территориального ИФНС.

Следующим изменением является возможность рассрочить любую сумму налога при имеющихся на то основаниях.

Сезонные отрасли, имеющие право на рассрочку

Чаще всего к отсроченной возможности взноса налогов прибегают предприятия с сезонным характером ведения деятельности или те, которые производят сезонные товары.

Перечень данных предприятий указан в НК РФ:

- Прежде всего это сельскохозяйственное производство:

- Растениеводство;

- Звероводство;

- Развод прудовой рыбы;

- Производство растительных жиров;

- Консервная и сахарная промышленность;

- Мясные и молочные комбинаты.

- Также данное послабление используют предприятия по добыче и заготовке природных и минеральных ресурсов:

- Заготовка древесины;

- Лесное хозяйство;

- Добыча и заготовка торфа;

- Добыча ценных металлов.

- Транспортное хозяйство, используется отсрочка:

- С целью перевозки груза и пассажиров в районы с ограниченной навигацией;

- В область Крайнего Севера.

Список оснований для получения отсрочки.

Список оснований для получения отсрочки. Невозможность получения

Возможность отсрочить или рассрочить платеж дает возможность организации или физлицу нормально функционировать и проживать без угрозы банкротства. Однако НК РФ предусмотрены случаи когда отсрочка платежей является невозможной.

Среди таких пунктов имеется:

- Относительно руководителя предприятия или физлица открыто уголовное дело в связи с нарушением НК РФ;

- Относительно заявителя имеется открытое дело относительно административного или государственного правонарушения;

- Заявитель находиться под подозрением в намерении скрыться за рубежом с доходами;

- Прошло менее 3 лет с момента прекращения последней рассрочки или нарушения сроков ее выплаты.

Важно: в 2017 году рассмотрена возможность чиновников прекращать рассрочку досрочно в одностороннем порядке уже в том случае, если ИП или предприятие нарушает сроки выплат.

Отрицательное решение по заявлению об рассрочке платежа доступно оспорить в судебном порядке.

Быстрое решение вопроса по предоставлению рассрочки

Вся процедура оформления отсрочки состоит из небольших этапов:

- Заявитель определяется с видами налогов, по которым в данном периоде не в состоянии платить;

- Подает заявление и пакет документов;

- Организация рассматривает его в течение одного месяца;

- За этот период комиссия осуществляет проверку активов заявителя, его финансовое положение, принадлежность имущества;

- Удостоверяется в чистоте лица – отсутствие производственных дел и задолженностей по предыдущим отсрочкам;

- Далее в течение 3 дней передает свое решение в налоговую инстанцию по месту учета субъекта.

Важно: отсрочка дается на период до года, в исключительных случаях до 3 лет для предприятий ведущих научную деятельность или высокотехнологичное производство, в этом случае отсрочка называется инвестиционным налоговым кредитом.

Также следует понимать, что отсрочка, это тот же договор об оформлении инвестиционного кредитного периода, который заключается между заявителем и государственным учреждением в течение 5 дней с момента принятия решения об отсрочке платежа.

В договоре прописывается сумма, график погашения, срок погашения возможность залога и прочие нюансы кредитного соглашения.

Эффективные методы оформления

На практике отсрочка – это государственный налог выдаваемый под 50 – 75% от ставки рефинансирования ЦБ России за исключение случаев непреодолимой силы или отсутствия финансирования государством, в таких случаях проценты не насчитываются.

Любое предприятие согласиться, что такое послабление намного лучше, нежели кредитование в банке, так как переплата по налогам будет составлять даже при самой максимальной ставке 8 – 5,5%.

Также необходимо понимать, что сумма чистой рассрочки не должна превышать стоимости активов предприятия или имущества гражданина.

Естественно такое встречное предложение государства уменьшило количество должников по выплатам государственных платежей, однако оно доступно по большей части только для крупных предприятий, так как сбор пакета документов требует определенных навыков со стороны заявителя.

Заключение

Налогоплательщик, заключивший договор с налоговой обязан соблюдать все его условия и выполнять свои обязанности.

В противном случае он рискует потерять свои залоговые активы, так как налоговая вправе прервать соглашение в случае его несоблюдения и открыть производство по взысканию задолженности и переводу имущества в собственность государства.

Важно: если налогоплательщик исправно выполняет свои обязательства налоговые органы не вправе разрывать соглашение или привлекать его к ответственности.

В каком порядке предоставляется отсрочка и рассрочка по уплате налогов – смотрите в этом видео:

С 4 марта действует новый порядок получения отсрочки (рассрочки) по уплате налогов и страховых взносов. Он утвержден Приказом ФНС России от 16.12.2016 № ММВ-7-8/683@ (далее – Приказ № ММВ-7-8/683@). Одновременно признан утратившим силу предшественник названного документа – Приказ ФНС России от 28.09.2010 № ММВ-7-8/469@. Необходимость внесения поправок обусловлена новым порядком администрирования страховых взносов.

В связи с этим регламент изменения срока уплаты налоговых платежей распространен на , кроме того, Приказом № ММВ-7-8/683@ обновлены требования к составу и содержанию документов, которые налогоплательщики должны представить в инспекцию для получения отсрочки (рассрочки) и (или) инвестиционного налогового кредита.

Общие правила изменения срока уплаты налоговых платежей

Изменением срока уплаты налога, сбора, страховых взносов, а также пени и штрафа признается перенос установленного срока уплаты (в том числе ненаступившего срока) на более позднее время. Указанный перенос осуществляется в соответствии с гл. 9 НК РФ. В частности, общие условия изменения срока уплаты налоговых платежей (пени и штрафов) установлены ст. 61 НК РФ. Так, п. 2 названной статьи предусматривает изменение срока уплаты в отношении всей подлежащей уплате в бюджет суммы либо ее части (суммы задолженности) с начислением процентов на сумму задолженности. Причем обозначенный перенос не отменяет существующей и не создает новой обязанности по уплате налога (п. 4). Кроме того, данное изменение может быть обеспечено залогом имущества в соответствии со ст. 73 НК РФ, поручительством либо банковской гарантией (п. 5).

Изменение срока уплаты налога (а также сбора, страховых взносов, пени и штрафа) налоговые органы осуществляют в порядке, определяемом ведомственным приказом (п. 8 ст. 61 НК РФ). В настоящее время это Приказ № ММВ-7-8/683@.

Что такое отсрочка и рассрочка?

Напомним: в силу п. 1 ст. 64 НК РФ отсрочка (рассрочка) по уплате налога представляет собой изменение срока уплаты налога при наличии установленных Налоговым кодексом оснований на срок, не превышающий один год, соответственно с единовременной или поэтапной уплатой суммы задолженности. При предоставлении отсрочки налог уплачивается единовременно, но в более поздний срок (п. 6 ст. 61 НК РФ), а при рассрочке – не только позднее, но и частями (п. 1 ст. 64 НК РФ).

Отсрочка (рассрочка) по уплате федеральных налогов в части, зачисляемой в федеральный бюджет , предоставляется на срок от одного года до трех лет. Она может быть предоставлена налогоплательщику по одному или нескольким налогам (п. 3 ст. 64 НК РФ). По налогам, уплачиваемым налоговыми агентами, отсрочка (рассрочка) не предоставляется (п. 9 ст. 61 НК РФ, Письмо Минфина России от 15.02.2016 № 03-02-07/1/8000).

Важный нюанс. Сумма, на которую предоставляется отсрочка (рассрочка) по уплате налоговых платежей, не может быть больше стоимости чистых активов организации (п. 2.1 ст. 64 НК РФ).

Кто вправе претендовать на получение отсрочки (рассрочки)?

Согласно п. 2 ст. 64 НК РФ правом на отсрочку (рассрочку) может воспользоваться заинтересованное лицо, финансовое положение которого не дает уплатить названный налог в установленный срок, однако имеются достаточные основания полагать, что возможность уплаты налога возникнет в течение срока, на который предоставляется отсрочка.

В этой же норме приведен перечень оснований, когда заинтересованное лицо может претендовать на получение отсрочки (рассрочки) по уплате налоговых платежей:

причинение ему ущерба в результате стихийного бедствия, технологической катастрофы или иных обстоятельств непреодолимой силы;

задержка финансирования из бюджета либо задержка оплаты выполненного государственного заказа;

угроза его банкротства в случае единовременной выплаты им налога;

производство или реализация товаров, работ или услуг, носящих сезонный характер.

Итак, в соответствии с Налоговым кодексом организация вправе претендовать на отсрочку (рассрочку) по внесению налоговых платежей лишь в четырех случаях.

Что касается таможенного НДС (подлежащего уплате в связи с перемещением товаров через таможенную границу РФ), получить отсрочку (рассрочку) в отношении данного налога организация может в случаях и в порядке, предусмотренных таможенным законодательством (пп. 6 п. 2 ст. 64 НК РФ).

Правила получения отсрочки (рассрочки)

Как упоминалось выше, ФНС Приказом № ММВ-7-8/683@ утвердила новый Порядок изменения срока уплаты налога, сбора, страховых взносов, пени и штрафа налоговыми органами (далее – Порядок). Данный документ (как, впрочем, и его предшественник) регламентирует процедуру предоставления налогоплательщику отсрочки (рассрочки), а также определяет требования к составу и содержанию документов, представляемых им в указанных целях.

Сразу скажем: каких-либо существенных изменений в процедуре получения отсрочки (рассрочки) не произошло. Процедура изменения срока уплаты налога, сбора, страховых взносов, пени и штрафа, установленная Порядком, мало чем отличается от предыдущих правил.

Как и прежде, решение об изменении срока или об отказе в изменении срока уплаты налоговых платежей уполномоченный орган должен принять в течение 30 рабочих дней со дня получения заявления заинтересованного лица (п. 15 Порядка, п. 6 ст. 64 НК РФ). Копия такого решения должна быть направлена заинтересованному лицу не позднее 3 рабочих дней со дня принятия (п. 10 ст. 64 НК РФ).

Обратите внимание: решение о предоставлении отсрочки (рассрочки) по уплате налога вступает в действие со дня, обозначенного в этом решении. Причитающиеся пени за все время со дня, установленного для уплаты налога, до дня вступления в силу этого решения включаются в сумму задолженности, если указанный срок уплаты предшествует дню вступления решения в силу. Если отсрочка (рассрочка) предоставляется под залог имущества, решение о ее предоставлении вступает в действие только после заключения договора о залоге имущества в порядке, предусмотренном ст. 73 НК РФ (п. 8 ст. 64 НК РФ).

Пунктом 17 Порядка, п. 1 ст. 63 НК РФ определены уполномоченные органы и сроки для предоставления отсрочки (рассрочки) по видам налогов. Для удобства эта информация приведена в таблице.

|

Вид налога |

Уполномоченный орган, который принимает решение об отсрочке (рассрочке)* |

Срок отсрочки (рассрочки) |

|

Федеральные налоги и сборы (пени и штрафы), зачисляемые в федеральный бюджет |

ФНС России |

Не более трех лет |

|

Федеральные налоги и сборы (пени и штрафы), зачисляемые в региональные и местные бюджеты |

ФНС России по согласованию с финансовыми органами соответствующих субъектов РФ, муниципальных образований |

Не более одного года |

|

Страховые взносы |

ФНС России |

Не более одного года |

|

Региональные и местные налоги |

УФНС субъекта РФ, налоговые органы по месту нахождения налогоплательщика |

Не более одного года |

* Заинтересованное лицо, претендующее на изменение срока уплаты федеральных налогов, сборов, страховых взносов, пеней, штрафов, обращается в ФНС России через управление ФНС по субъекту РФ по месту своего нахождения либо через межрегиональную инспекцию ФНС по крупнейшим налогоплательщикам.

Важный нюанс. По ходатайству заинтересованного лица уполномоченный орган вправе принять решение о временном (на период рассмотрения заявления о предоставлении отсрочки или рассрочки) приостановлении уплаты суммы задолженности заинтересованным лицом (абз. 2 п. 2 Порядка). Копию такого решения заинтересованное лицо в пятидневный срок должно представить в налоговый орган по месту своего учета (абз. 2 п. 6 ст. 64 НК РФ).

Документы

Для получения отсрочки (рассрочки) заинтересованное лицо, помимо заявления, должно представить в уполномоченный орган определенный пакет документов , перечень которых приведен в п. 5 ст. 64 НК РФ. Обязательными документами являются:

справки банков об оборотах денежных средств по счетам за каждый из шести месяцев, предшествующих подаче указанного заявления, а также справки о наличии расчетных документов, помещенных в картотеку, либо об их отсутствии в этой картотеке;

справки банков об остатках денежных средств на всех счетах в банках;

перечень контрагентов-должников. Надо указать по каждому должнику цены договоров и сроки их исполнения, приложить копии этих договоров и первичных документов по ним (накладных, актов оказанных услуг (выполненных работ) и пр.);

обязательство о соблюдении условий отсрочки (рассрочки), а также предполагаемый график погашения задолженности.

Кроме перечисленных документов, заинтересованное лицо дополнительно должно представить (п. 5.1 ст. 64 НК РФ):

заключение органа власти о факте стихийного бедствия (технологической катастрофы) и акт оценки причиненного ущерба – если поводом для обращения за отсрочкой (рассрочкой) стал ущерб, причиненный при чрезвычайных обстоятельствах;

информацию о неполученных суммах оплаты выполненного госзаказа (данный документ может быть составлен как распорядителем бюджетных средств, так и самим налогоплательщиком) – в случае неполучения средств из бюджета;

справку о том, что доля доходов от сезонных видов деятельности составляет не менее 50% всей выручки организации, – в случае осуществления организацией деятельности, носящей сезонный характер.

О залоге, поручительстве и банковской гарантии

Согласно п. 19 Порядка изменение срока уплаты налогов, сборов, страховых взносов, пеней, штрафов может быть обеспечено :

залогом имущества (ст. 73 НК РФ);

поручительством (ст. 74 НК РФ);

банковской гарантией (ст. 74.1 НК РФ).

При этом договор поручительства, договор залога, подлежат регистрации в налоговом органе (п. 24 Порядка).

Для оформления договора поручительства либо договора залога заинтересованное лицо и поручитель (либо залогодатель) должны одновременно обратиться с письменным заявлением в налоговый орган (п. 20 Порядка). Рекомендуемые образцы заявлений приведены в приложениях 8 и 9 к Порядку.

О результатах рассмотрения заявлений о возможности заключения обозначенных договоров, а также о результатах рассмотрения банковской гарантии налоговый орган должен известить заинтересованное лицо (поручителей, залогодателей) в течение семи рабочих дней после получения соответствующих документов (п. 23 Порядка).

Основания для отказа в предоставлении отсрочки (рассрочки)

Непредставление вышеупомянутых документов является основанием для отказа в предоставлении отсрочки (рассрочки) по уплате налоговых платежей. Об этом сказано в п. 13 Порядка.

Кроме того, в п. 1 ст. 62 НК РФ назван еще ряд ситуаций, когда налогоплательщику однозначно откажут в изменении срока уплаты налогов, сборов, страховых взносов, пеней, штрафов. К примеру, едва ли организация может рассчитывать на положительное решение, если в отношении нее ведется производство по делу о налоговом правонарушении либо административном правонарушении в области налогов, сборов, страховых взносов, таможенного дела в части налогов, подлежащих уплате в связи с перемещением товаров через таможенную границу Таможенного союза (пп. 2 п. 1 ст. 62 НК РФ).

Другими основаниями для отказа в предоставлении отсрочки (рассрочки) являются следующие обстоятельства:

возбуждено уголовное дело по признакам преступления, связанного с нарушением налогового законодательства;

есть достаточные основания полагать, что заинтересованное лицо просит отсрочки (рассрочки) в целях уклонения от взыскания налога;

не истекли три года с момента вынесения отказного решения по предыдущему заявлению застрахованного лица о предоставлении отсрочки (рассрочки).

О принятии уполномоченным органом отказного решения должен быть извещен в течение трех дней (п. 2 ст. 62, п. 10 ст. 64 НК РФ). Такое решение может быть обжаловано в вышестоящем налоговом органе и затем в суде или сразу в суде (если принято ФНС России) (п. 2 ст. 62, п. 9 ст. 64, п. 2 ст. 138 НК РФ).