Налог у которого налоговый период месяц. Налоговый период по ндс

Код налогового периода – двузначное число, которое используется при сдаче отчетности в ИФНС. Необходимость его использования обусловлена машинной обработкой налоговой отчетности. Проставляется код в специальной графе и служит для определения периода, за который производится уплата налога. При разных системах налогообложения коды проставляются разные. Производится это на основании справочника кодов.

Как определяется налоговый период: код в налоговом учете

Существуют отрезки времени, за которые нужно отчитаться и предоставить расчет налоговой базы, они называются налоговыми периодами:

- месяц,

- квартал (с первого по 4),

- полугодие (первое, второе),

Основная отчетность сдается по итогам работы за год. В декларации указывают налоговый период: код 34.

Кварталам присвоены отдельные коды, начинается код с двойки, далее идет цифра, обозначающая порядковый номер квартала. При поквартальной отчетности применяют коды с 21 по 24. Так за I квартал – код 21, налоговый период 22 за второй квартал, 23- за третий, налоговый период 24 – за четвертый квартал.

Некоторые налогоплательщики отчитываются ежемесячно. Следует учитывать, что для индивидуальных налогоплательщиков и для консолидированной группы коды предусмотрены разные. Если уплата осуществляется консолидированной группой, то принята шифровка с 13 по 15, от квартала до года. Периоды с января по декабрь проставляются с 57 до 68.

Налоговый период при исчислении налога на прибыль

При уплате квартальных авансов применяют следующую кодировку: налоговый период 21 – первый квартал, налоговый период 31 – первое полугодие, 33 - девять месяцев. С 35 до 46 кода обозначаются месяцы, начиная с января и заканчивая декабрем.

Налоговый период 50 проставляют налогоплательщики при подаче отчетности перед прекращением деятельности, либо реорганизацией. Он исчисляется с 1 января до момента фактической ликвидации, либо с момента открытия и до момента ликвидации, если компания просуществовали менее года.

Налоговый период: код при расчете налога на имущество

При отчетности по данному налогу не всегда необходимо подавать промежуточную отчетность, вследствие этого, производится уплата сразу за год. Кодировка будет такая же, как и при отчетности по иным налогам.

При составлении отчетности используют кодировку 21 (налоговый период – квартал), полугодие – налоговый период – код 31, при расчете налога за 9 месяцев указывают налоговый период 33.

При ликвидации предприятия используют коды 51, 52, 53, они означают квартал, полугодие, 9 месяцев.

Коды при отчетности по УСН

Организации, находящиеся на упрощенке , подают отчет в ИФНС о доходах раз в год. Ежеквартально производится уплата аванса от полученной прибыли. Год разбит на отчетные периоды также, как и при налоге на прибыль, но отдельно отчетность по ним предоставлять не требуется. В декларации указывают стандартный срок год, налоговый период 34.

Для индивидуальных предпринимателей применяется код 96, который применяется при прекращении деятельности ИП за окончательный отчетный период и код 95, его используют при закрывающей отчетности в связи с изменение режима налогообложения.

Коды налогового периода при ЕНВД

Отчетность производится ежеквартально, при этом используют следующие обозначения:

- Квартал - 21,

- налоговый период 2 квартал – 22,

- налоговый период 23 – за III квартал,

- налоговый период код 24 – применяется при отчетности за четвертый квартал.

Налоговый период – календарный год или иной период времени применительно к отдельным налогам, по окончании которого определяется , исчисляется сумма налога, подлежащая уплате, и представляется декларация по налогу.

Налоговый период является одним из обязательных элементов налога.

Налоговый период и порядок его исчисления устанавливаются Налоговым кодексом Российской Федерации. При этом каждому налогу посвящена отдельная глава налогового кодекса РФ, в которой также указывается налоговый период по налогу.

Налоговый период может составлять календарный месяц, квартал, календарный год или иной период времени.

По каждому налогу установлен свой налоговый период.

Например, по НДС это квартал, а по налогу на прибыль, налогу на имущество - календарный год, то есть с 1 января по 31 декабря.

Налоговый период при упрощенной системе налогообложения также составляет календарный год.

Также налоговый период может состоять из одного или нескольких отчётных периодов, по окончании которых уплачиваются авансовые платежи.

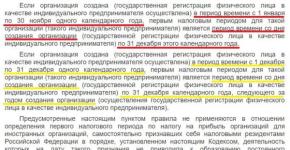

Если организация была создана после начала календарного года, первым налоговым периодом для нее является период времени со дня ее создания до конца данного года.

При этом днем создания организации признается день ее государственной регистрации.

При создании организации в день, попадающий в период времени с 1 декабря по 31 декабря, первым налоговым периодом для нее является период времени со дня создания до конца календарного года, следующего за годом создания.

Например, для организации, созданной 01.12.2015 г., первым налоговым периодом будет период с 01.12.2015 г. по 31.12.2016 г. включительно.

Если организация была ликвидирована (реорганизована) до конца календарного года, последним налоговым периодом для нее является период времени от начала этого года до дня завершения ликвидации (реорганизации).

Если организация, созданная после начала календарного года, ликвидирована (реорганизована) до конца этого года, налоговым периодом для нее является период времени со дня создания до дня ликвидации (реорганизации).

Если организация была создана в день, попадающий в период времени с 1 декабря по 31 декабря текущего календарного года, и ликвидирована (реорганизована) до конца календарного года, следующего за годом создания, налоговым периодом для нее является период времени со дня создания до дня ликвидации (реорганизации) данной организации.

Это правило не распространяется на налоги, по которым налоговый период - месяц или квартал.

Остались еще вопросы по бухучету и налогам? Задайте их на бухгалтерском форуме .

Налоговый период: подробности для бухгалтера

- Уточнены правила определения налогового периода

Правила начала и окончания налогового периода только для организаций, индивидуальные... , реорганизации организации изменение отдельных налоговых периодов производится по согласованию с налоговым... те налоги, для которых налоговый период – календарный год. Налоговый период – календарный год Для... утраты силы регистрации Налоговый период – квартал Для налогов, налоговым периодом у которых признается... (утраты силы регистрации предпринимателя) Налоговый период – календарный месяц Отдельные правила...

- Комментарий к Федеральному закону от 18.07.2017 № 173-ФЗ: правила определения начала и окончания налогового периода стали едиными для ЮЛ и ИП

Содержаться общие правила исчисления налогового периода при декабрьской регистрации, действующие... в части определения последнего налогового периода, если организация или предприниматель... предпринимателя). Нюансы определения последнего налогового периода при прекращении деятельности организацией или... создания организации (регистрации предпринимателя), налоговым периодом для нее является период... правила касаются налоговых периодов по тем налогам, для которых налоговым периодом является календарный...

- Исправление ошибки в исчислении налогов, относящуюся к прошлому налоговому периоду

Налогов, относящуюся к прошлому налоговому периоду, обязан исправить ее и... в налоговую базу текущего отчетного (налогового) периода сумму выявленной ошибки (искажения), ... уплате налога в предыдущем отчетном (налоговом) периоде, лишь при условии получения... прибыли в текущем отчетном (налоговом) периоде указано в письмах Минфина России... первичных документов в текущем отчетном (налоговом) периоде расходы, относящиеся к прошлым... может исправить ее в текущем налоговом периоде. Следование такой позиции (при...

- Если за 2018 год получен убыток по налогу на прибыль

Предыдущем налоговом периоде или в предыдущих налоговых периодах, вправе уменьшить налоговую базу текущего отчетного (налогового) периода... – остатки неперенесенного убытка на начало налогового периода; за налоговый период – остатки как на начало... суммы убытка предыдущих налоговых периодов, уменьшающей налоговую базу текущего налогового периода. Показатель по строке... сумму убытка истекшего налогового периода. Остаток неперенесенного убытка на конец налогового периода (строка 160 ...

- Авансовые платежи по налогу на прибыль: порядок и сроки уплаты

Итогом с начала налогового периода до окончания отчетного (налогового) периода. Таким образом, ... итогом с начала налогового периода до окончания отчетного (налогового) периода. Таким образом, ... налоговую декларацию только по истечении налогового периода); автономные учреждения; иностранные организации, ... рассчитываемой нарастающим итогом с начала налогового периода до окончания соответствующего месяца (... рассчитывается нарастающим итогом с начала налогового периода до окончания соответствующего месяца...

- Наиболее частые нарушения выявляемые ФНС

Упрощенной системы налогообложения, после начала налогового периода. Выбор объекта налогообложения, сделанный в... предельной величины суммы доходов за налоговый период. Налогоплательщиком, применяющим упрощенную систему налогообложения... убытка, полученного по итогам предыдущих налоговых периодов в завышенном размере 10. Патентная... предельной величины суммы доходов за налоговый период. Налогоплательщиком, применяющим упрощенную систему...

- НДФЛ в 2018 году: разъяснения Минфина России

Размере доходов, полученных налогоплательщиком в налоговом периоде от продажи иного имущества, ... суммы доходов, полученных налогоплательщиком в налоговом периоде от продажи соответствующей криптовалюты, ... с предшествующего налогового периода, может быть учтена в текущем налоговом периоде в пределах... с производными финансовыми инструментами текущего налогового периода. При этом налогоплательщик вправе... учета таких убытков в последующих налоговых периодах. Предложение о предоставлении адвокатам...

- Налог на прибыль в 2018 году: разъяснения Минфина России

Налоговый вычет текущего отчетного (налогового) периода применяется только к сумме налога... инвестиционный налоговый вычет текущего отчетного (налогового) периода в отношении указанных объектов. ... из собственной выручки за указанный налоговый период. Учитывать выручку прекратившего деятельность... ранее 1-го числа налогового периода, следующего за налоговым периодом применения линейного метода (после... соответствующих налогоплательщиков на последнее число налогового периода, за который она производится. ...

- Об остатке на конец года резерва на выплату вознаграждений по итогам работы за год

Возложена обязанность на конец налогового периода проводить инвентаризацию созданного резерва... на последнее число текущего налогового периода суммы указанного резерва подлежат... уточнении учетной политики на следующий налоговый период налогоплательщик посчитает нецелесообразным формировать... дату текущего налогового периода остатка резерва, переходящего на следующий налоговый период. На этом... его остатка на конец соответствующего налогового периода (календарного года) является экономически...

- Реорганизация учреждения: НДФЛ и страховые взносы

Налогоплательщика не с первого месяца налогового периода налоговые вычеты, предусмотренные пп. ... быть предоставлены налогоплательщику до окончания налогового периода при его обращении с письменным... случае если налогоплательщик по окончании налогового периода не смог воспользоваться имущественным или... по доходам налогоплательщика с начала налогового периода до даты прекращения деятельности данного... возникшего юридического лица до окончания налогового периода. Указанные разъяснения представлены в письмах...

- НДС в 2018 году: разъяснения Минфина России

На добавленную стоимость в том налоговом периоде, в котором указанные денежные... такие товары, оформленная до окончания налогового периода, за который представляется декларация... стоимость начиная с того отчетного (налогового) периода, в котором допущено несоответствие установленным... получен покупателем (получателем) в налоговом периоде, следующем за налоговым периодом, в котором продавцом осуществлена... добавленную стоимость производится в том налоговом периоде, в котором получены суммы предоставляемых...

- И снова об отчетности по налогу на имущество организаций

Налогообложения вследствие изменения в течение налогового периода качественных и (или) количественных...) у налогоплательщика в течение налогового периода права собственности (права хозяйственного ведения... организации, получившие вышеуказанные согласования для налогового периода 2018 года, представляют единые декларации... в календарном году, являющемся налоговым периодом, до начала представления налоговой... (например, представление уведомления за налоговый период, не совпадающий с периодом представления...

- Практика Конституционного Суда РФ по налоговым вопросам за 2018 год

К отдельному налоговому периоду, притом что в предыдущих налоговых периодах юридическая квалификация данной... лишь применительно к проверяемым налоговым периодам для целей определения размера... налогоплательщика суммы неуплаченных в этих налоговых периодах налогов. Оспариваемое законоположение, предполагающее... обязанности налогоплательщика в проверяемом налоговом периоде, не может рассматриваться как... объект налогообложения, налоговая база, налоговый период, налоговая ставка, порядок исчисления налога...

- За 2018 год отчитаться по земельному налогу надо по-новому

РФ налоговым периодом по земельному налогу является календарный год. По истечении налогового периода... это правообладание началось после начала налогового периода. Названный коэффициент определяется как... кадастровой стоимости, измененной в текущем налоговом периоде вследствие изменения качественных и (... владения земельным участком в данном налоговом периоде. Например, если сведения, являющиеся... кадастровой стоимости, измененной в текущем налоговом периоде вследствие изменения качественной и (...

- Налоговые решения Судебной коллегии по экономическим спорам (практика 2018 года)

Первый квартал – до 30 апреля налогового периода, содержащаяся в Положении о земельном... обязанности 29, либо 30 апреля налогового периода. В силу пункта 7 статьи... налоге, следует считать 30 апреля налогового периода. Налог на имущество Определение от...

Налоговый период по налогу на прибыль нужен, чтобы сформировать налоговую базу и начислить конечную сумму, которую нужно внести в бюджет. Для предприятий-плательщиков налога данный период определяется календарным годом с 01.01 по 31.12. Налоговое законодательство определяет соответствующие сроки в статье 285 НК РФ. Также нормативными актами предусмотрена уплата авансов после сдачи необходимых документов в налоговую инспекцию (декларации).

Что нужно знать о времени начисления

Если организация появилась или прекратила деятельность после 01.01, период начисления для налогоплательщика будет считаться иначе (сведения об этом также можно найти в ст. 55 НК РФ). Фирме-новичку нужно считать первый период так: начальная точка – дата начала деятельности фирмы, конечная точка налогового периода – конец года.

Примером может быть период от 25.06 до 31.12, если фирма только начала деятельность (регистрацию провели после 01 января текущего года).

Если первые данные о компании появились в декабре, налог на прибыль формирует базу от момента создания до окончания следующего года. Это актуально только для зарегистрировавших свою деятельность в декабре.

Если фирма столкнулась с организационными изменениями (была ликвидирована, провела реорганизацию), для нее определяется завершающий налоговый период. В этом случае сумма к перечислению будет определена за период, который начинается в момент снятия компании с регистрации и заканчивается в момент внесения соответствующей записи в реестр.

Если вышеперечисленные изменения (создание фирмы, ее ликвидация или организация) произошли в течение одного года, для начисления платежей в бюджет берется период от даты официальной регистрации до момента изменения статуса. Если предприятие создано в декабре текущего года, а ликвидируется или подлежит реорганизации в следующем, он определяется аналогично.

Конечная точка периода начисления в таком случае выпадает на следующий календарный год. Пример — с 25 декабря текущего года по 26 июня следующего.

Отчетный период – когда показывать прибыль фирмы

В общем случае предприятия отчитываются за получение прибыли по следующей схеме – квартал, полугодие и 9 месяцев (см. НК РФ). Если для компании актуальны начисления ежемесячных платежей, отчетность таким налогоплательщиком предоставляется помесячно за периоды 1 месяц, 2 месяца, 3 месяца и так далее.

Если отчетные периоды – календарные месяцы, в декларации используется цифровая маркировка от 35 до 46 (35 - январь, 36 - февраль, 37 - март, и так далее, вплоть до 46, что соответствует декабрю).

Государственная Дума и Совет Федерации сформировали изменения в налоговом законодательстве (поправки можно посмотреть в статьях 286 и 287), определяющие ответственность налогоплательщиков перед государством в отношении получения прибыли. В настоящее время Налоговый Кодекс гласит: в 2016 и 2017 году фирмы, которые показали за последовательно идущие последние 4 квартала обороты не более 15 млн. рублей (среднее значение за квартал), могут выбрать для себя поквартальную отчетность по налогу на прибыль и перейти на новый порядок, отойдя от ежемесячной отчетности.

Согласно сведениям налогового законодательства, расчет среднего дохода определяется на основе средств, полученных от реализации, за вычетом НДС и платежей по акцизам. Они формируются за предыдущие четыре квартала, а затем их размер делится на 4 и в результате получается среднее значение.

Окончание налогового (отчетного) периода предваряет сроки уплаты авансовых платежей по налогу на прибыль. Как указано выше, фирмы пользуются как минимум двумя вариантами выплат. Также есть третья схема. Рассмотрим подробнее каждую из них.

Таблица 1. Варианты оплаты авансовых платежей по налогу на прибыль

| Схема оплаты | Описание |

|---|---|

| Схема 1, платежи вносятся ежемесячно и ежеквартально | Авансы определяются итоговыми данными 1 квартала, за полугодие, 9 месяцев и начисляются каждый месяц (ежемесячные и ежеквартальные авансовые платежи вносятся фирмой; при этом основываются на прибыли предыдущего квартала) – такой порядок формирования авансов означает, что в 1-м квартале текущего года они соответствуют ежемесячным авансам, начисленным в конце прошлого (4 квартал), а те, в свою очередь, определялись данными прошлогодней 9-месячной отчетности, и т.д. Если по завершении квартала фирма покажет средние доходы не выше лимита, установленного законодательно, на следующий отчетный период ей автоматически предоставляется право не платить авансы ежемесячно. Об изменении схемы не нужно отдельно подавать сведения в налоговую. |

| Схема 2, платежи вносятся ежеквартально | По второй схеме авансы также начисляются в момент подведения итогов 1 квартала, полугодия, 9 месяцев, но ежемесячные платежи внутри квартала при этом не вносятся (ежеквартальный способ). |

| Схема 3, платежи привязаны к прибыли | Есть третий вариант, когда ежемесячные платежи привязаны к прибыли, по факту полученной фирмой. Его не коснулись последние изменения и в целом данный метод является универсальным (подходит для всех организаций). Чтобы рассчитать налоговые суммы, которые предстоит передать в бюджет, понадобятся сведения о налоговой ставке и прибыли предприятия за отчетный период (месяц, 2 месяца и так далее до конца отчетного года). Когда считают прибыль, она определяется по нарастающей с учетом итогов предыдущих отчетных периодов (аналогично поступают и в отношении авансовых платежей – учитываются ранее внесенные). |

Приняв решение о переходе на последнюю схему, нужно передать сведения о соответствующих изменениях, коснувшихся фирмы-налогоплательщика, в контролирующие органы. Сделать это надо до окончания года, предшествующего периоду, в котором активизируется данный порядок отчетности по налогу на прибыль.

Например, руководство приняло решение с 2018 года стать плательщиком авансов на основании полученной прибыли. Это означает, что до 31 декабря 2017 года оно должно уведомить об этом налоговиков и подать заявление.

В результате новшеств в НК РФ большее количество предприятий смогли выбрать для себя более выгодную схему начисления (ежеквартальную). Налогоплательщик при осуществлении ежемесячных авансовых платежей изымает средства из оборота и платит деньги «вперёд». Негативно на финансовых результатах сказывается ситуация, когда предприятие продемонстрировало хорошие показатели за один период, а в последующем – убыток или снижение прибыли. При этом средства в любом случае поступают в бюджет, а их размер определяется исходя из прибыльного периода.

Для фирмы-новичка первый отчетный период – квартал. Далее смотрят, какую выручку она демонстрирует в среднем за месяц. Если эти суммы не превышают 1 млн. рублей без учета обязательных платежей (НДС, акцизы) (не более 3 млн в квартал – обороты фирмы), данный порядок сохраняется. При превышении лимита со следующего месяца начинается ежемесячное начисление авансов, но сохраняется право на ежеквартальную схему, если по итогам четырех предыдущих кварталов средний доход не превысит 15 млн. рублей.

Ежеквартальной схемой официально пользуются бюджетные и автономные учреждения, иностранные фирмы, действующие через официальное представительство на территории РФ, НКО, не показывающие выручки, участники товариществ (простые, инвестиционные). Указанные категории налогоплательщиков не вправе перечислять ежемесячные платежи (сведения о них содержатся в налоговом законодательстве, статья 286 НК).

Многие компании выплачивают ежеквартальные и ежемесячные авансовые платежи в течение года. Как их рассчитать самостоятельно и кто должен платить, рассмотрим в специальной статье нашего портала.

Сроки внесения платежей

Говоря о сроках внесения авансовых платежей и порядке расчетов, следует помнить и о сроках, которые могут иметь свои особенности. При ежеквартальных выплатах авансовые платежи должны быть произведены не позже даты предоставления отчетной декларации за конкретный период – перечислить деньги в бюджет нужно не позже 28 числа месяца, который следует за соответствующим кварталом.

Налог на прибыль является стратегически важным платежом для бюджета страны. За ненадлежащее следование указанным срокам предоставления деклараций наступает административная и налоговая ответственность. У фирмы могут арестовать счета. Кроме того, просрочка сдачи отчетности влечет за собой штраф в размере 5% от суммы, которую фирма не передала в бюджет, за каждый полный/неполный месяц.

Размер штрафа не может быть меньше 1 тыс. рублей и в то же время на него установлен лимит – не более 30% от декларации за период просрочки.

Только после того как он закрыт, происходит окончательное исчисление и определение налоговой базы и самого налога. Это ориентир для установления государством сроков уплаты, которые наступают лишь после того, как произошло окончание налогового периода. В Кодексе РФ есть определение для этого промежутка времени. Если говорить простым языком, то это календарный год или другое временное значение, которое применяется к налогам, и после окончания которого высчитывается сумма, требуемая к уплате. Период для отчета - это 1-ый квартал, 1-ое полугодие и 3-ий квартал года.

Налоговый период имеет отличительные особенностиОн не определен для разовых налогов. Предусмотрен принцип однократности, то есть уплачивается налог только единожды в один период времени. Есть четкое отличие между понятием «налоговый период» и «отчетный период». Бывает, что временные рамки совпадают, но сроком подведения итогов и сдачи отчетности принято считать отчетный период. Кроме того в Налоговом кодексе прописаны правила для создания, реорганизации и ликвидации организаций. Для таких обстоятельств предусмотрена возможность увеличить или сократить налоговый период.

Характеристика показателя налогового периода

Десять знаков включает в себя показатель налогового периода. Восемь из них имеют значение, два оставшихся - это разделительные знаки в виде точек. Этот показатель необходим для указания периода, даты уплаты сбора или налога. Принято считать буквенные сочетания «МС» месячными платежами; «КВ» - квартальными; «ПЛ» - полугодовыми; «ГВ» - годовыми платежами. Знаки под номером четыре и пять - это порядковые номера либо месяца, либо квартала, либо полугодия. Третьим и шестым знаками ставятся точки для разделения. С седьмого по десятый символы обозначается год, за который происходит уплата налога. Если уплата происходит одноразово, то знаки номер четыре и пять должны быть заполнены нулями. Если выплата производится несколько раз в год, и для каждой установлена своя дата, то ее следует указать в показателе. Например: «МС.03.2010»; «КВ.04.2011»; «ПЛ.01.2012»; «ГД.00.1999».

Налоговый период по налогу на прибыль

Год считается налоговым периодом, отчетным - 1-ый квартал, 1-ое полугодие, третий квартал каждого года. Для налогоплательщика, который исчисляет авансовые платежи каждого месяца на основе фактической прибыли, отчетными будут месяц, два, три и так далее до конца года. Сумма налога (сбора) по итогам каждого периода определяется налогоплательщиками самостоятельно на основе соответствующих ставок. Исходя из итогов очередного налогового или отчетного периода, происходит исчисление суммы авансового платежа, основанное на ставке налога и прибыли, подлежащей обложению налогом и рассчитанной на протяжении всего налогового (отчетного) периода нарастающим итогом. Все налогоплательщики обязаны предоставлять в соответствующий орган в конце отчетного периода декларацию по налогу на прибыль. Это должно быть сделано в течение 28 дней с момента со дня окончания периода.