Неустойка в банке. Просрочили платеж по кредиту – каковы последствия? Штрафные санкции за просрочку уплаты кредита

Добрый день, Кирилл. Давайте разберем, что такое неустойка по кредиту. Она появляется в результате неплатежей.

Законодательство и неустойка

По статистике почти половина заемщиков, выполняя ежемесячные платежи, хотя бы раз, но делали просрочки. Причина задержек разная. Но их последствия одинаковые – применяются штрафные санкции и начисляются пени.Посмотрим, к каким последствиям приводит кредитная неустойка. Неустойкой по кредиту, следуя статье №330 ГК РФ, является сумма, которую кредитополучатель должен уплатить кредитору при неисполнении заемщиком обязательств, взятых им по кредитному договору.

Неустойка может быть:

Ежедневной, пеня. Начисление производится, исходя из количества дней отсутствия денег на счете. Размер пени зависит от ключевой ставки ЦБ и рассчитывается как 1/360 ставки рефинансирования.

Одноразовой. Это штраф при каждой просрочке. Санкции могут быть разными. Например, если клиент в установленную дату не произвел оплату, на следующий день ему начисляют 100-рублевый штраф. Через 30 дней сумма удвоится и т.д. Однако штраф может оставаться и фиксированной величиной.

Основные причины, по которым возникают просрочки:

Осознанная неуплата;

Перечисление делается при помощи терминалов самообслуживания, кассы других банков или отделений «Почты России». Денежные средства переводятся в течение 2-5 дней, поэтому возникает техническая просрочка;

Оплата осуществляется позже даты, указанной в кредитном договоре. Часто такие просрочки происходят, когда ежемесячной датой платежа является 31 число. Банки переводят расчет на день раньше, 30-е число, но заемщик платит на день позже, 1-го числа следующего месяца.

Что делает банк при возникновении просрочек

Каждые 7 дней банк будет передавать в БКИ информацию о просрочках платежа, что испортит заемщику его кредитное досье. Несколько месяцев финансовая организация попытается самостоятельно решить проблему, используя следующие способы:Напоминания СМС сообщениями по ежемесячному взносу, размерам начисленных штрафов;

Звонки с аудиосообщениями;

Звонки от сотрудников банка, работающих с проблемными задолженностями;

Письма на e-mail и домашнюю почту;

Приглашение заемщика в офис на встречу с банковским сотрудником.

Будьте внимательны!

Если перечисленные выше способы не дали результата (не подействовали на заемщика должным образом), банк может передать данные коллекторским агентствам или обратиться с иском в суд.

Действия кредитополучателя при возникновении просрочек

Если причиной неустойки стали дорогой ремонт автомобиля, серьезная болезнь или прочие внеплановые расходы, либо в жизни заемщика произошли серьезные изменения (увольнение с работы, инвалидность, смерть), следует обратиться к кредитору и пересмотреть условия кредитования.Написанное заявление, в котором указываются причины неуплаты, передается менеджеру. Если банк дает согласие, стороны приступают к пересмотру договора, если нет, - можно обратиться с иском в суд.

Как выполняется расчет неустойки

Точную сумму назвать невозможно, потому что все зависит от условий кредитного договора, а они бывают разными. Проведем два расчета пеня на примерах.Пример №1. Предположим, Вы оформили кредит в Сбербанке и должны ежемесячно вносить 7 тыс. рублей. По договору, каждый день просрочки – это 0,5% пеня от суммы платежа. Ваш пропуск – 7 дней. 0,5% от 7 тыс. делает 35 рублей. Умножаем на 7 и получаем 245 рублей. Эту сумму Вы должны добавить к ежемесячному платежу и оплатить её. Итоговый взнос – 7 245 рублей.

Пример №2. Предположим, Вы оформили кредит в Сбербанке и должны ежемесячно вносить 7 тыс. рублей. По договору, каждый день просрочки – это 0,1% пеня от остатка долга, который составляет 49 тыс. рублей. Ваш пропуск – 10 дней. 0,1% от 49 тыс. делает 49 рублей. Умножаем на 10 и получаем 490 рублей. Эту сумму Вы должны добавить к ежемесячному платежу и оплатить её. Итоговый взнос – 7 490 рублей.

В конце дадим один совет: старайтесь перечислять деньги через кассы самого кредитора. Такой перевод зачислится мгновенно, и Вы избежите технической неустойки.

Оформляя ссуду, некоторые заемщики случайно или умышленно пропускают раздел кредитного договора, в котором идет речь о штрафных санкциях за несвоевременное погашение долга. Многим кажется, что их это не коснется, и лишняя информация им ни к чему. Именно поэтому невнимательные клиенты банков всегда удивляются, обнаружив, что вместо обязательного платежа, к примеру, - 1000 рублей – с них требуют уже 1500. Оказывается, что за небольшую просрочку платежа банк начислил неустойку. Насколько правомерными являются такие действия кредитора, как рассчитывается размер неустойки, и есть ли шанс избежать оплаты штрафов? На все эти вопросы мы попробуем ответить в данной статье.

Правомерность начисления пени и штрафов за просрочку платежа по кредиту и порядок их расчета

Просрочкой по кредиту считается отклонение от установленного графика оплаты ссуды. Даже если вы задержались всего на 1 день, финансисты будут требовать оплатить неустойку. Согласно ст. 330, п.1. Гражданского кодекса РФ под неустойкой понимаются штрафы и пени:

- Штраф – разовая мера наказания, которая применяется 1 раз, но за каждую просрочку. Например, если размер штрафа составляет 100 рублей, а вы не платили кредит в течение 3-х месяцев, приготовьтесь дополнительно заплатить штраф - 300 рублей.

- Пеня рассчитывается, исходя из срока, в течение которого вы задерживаете выплату. Если просрочка большая, пеня может превысить сумму начисленных процентов.

Отметим, что неустойка на неоплаченную сумму неустойки начисляться не может.

Согласно ст. 395 ГК РФ сумма штрафных санкций рассчитывается, исходя из 1/360 ставки рефинансирования – на данный момент она составляет 8,25% годовых - за каждый день просрочки (0,0229%).

Рассмотрим пример расчета неустойки, исходя из установленного ГК РФ размера штрафных санкций. Предположим, вы взяли кредит в размере 300 тыс. рублей под 21,5% годовых и на 48 месяцев; ваш аннуитетный платеж равен 9 370 рублей в месяц. Вы не внесли 2 платежа, и просрочка составляет 40 дней. Тогда размер пени составит 107,28 рублей:

- 9 370 * 30 * 0,0229 / 100 = 64,37 (руб.) – размер пени, начисленной при задержке одного планового платежа за 1 месяц.

- (9370 + 9370) * 10 * 0,0229 / 100 = 42,91 (руб.) – размер пени, начисленной за просрочку 2-х плановых платежей за 10 дней второго месяца.

- 64,37 + 42,91 = 107,28 (руб.) – размер пени за 40 дней.

Вполне очевидно, что столь незначительный размер неустойки банки не устраивает. Именно поэтому финансисты используют п. 2 ст. 332 ГК РФ, который гласит, что размер неустойки может быть увеличен по соглашению сторон. Иными словами, прописав в кредитном договоре больший размер пени и штрафов, чем 1/360 ставки рефинансирования Центробанка, кредитная организация может на законных основаниях взимать с вас неустойку в указанном в соглашении размере.

Противостоять слишком «жадным» банкам можно: согласно ст. 333 ГК РФ, если подлежащая уплате неустойка явно несоразмерна последствиям нарушения обязательства, суд вправе уменьшить неустойку. То есть, если дело дойдет до суда, судья вправе признать начисленную сумму неустойки завышенной и отказать в удовлетворении требования банка к заемщику относительно ее погашения. Такие случаи известны в судебной практике России, поэтому финансисты стремятся не злоупотреблять своими возможностями.

О том, какие средние размеры штрафов и пени встречаются в нашей стране, мы расскажем более детально.

Размер штрафных санкций в российских банках

Мы уже рассматривали пример с кредитом в размере 300 тыс. рублей под 21,5 % годовых и ежемесячным платежом - 9 370 рублей. Попробуем на нем же рассчитать размер штрафных санкций в 3-х банках России – Сбербанке, Альфа-Банке и ВТБ 24 при условии, что процентная ставка и аннуитетный платеж везде одинаковые, и с учетом реальных штрафных санкций банков (по состоянию на 2013 год):

- Сбербанк устанавливает плату за нарушение обязательств в размере 0,5% в день от суммы просроченной задолженности. То есть, за 40 дней просрочки вы заплатили бы 2 342,5 рублей.

- Альфа-Банк взимает 2% в день от суммы просроченной задолженности. То есть, пропустив 2 плановых платежа и при общем сроке просрочки в 40 дней, вы бы заплатили неустойку в размере 9 370 рублей (фактически – еще один плановый платеж).

- ВТБ 24 взимает 0,6% в день от суммы просроченной задолженности. Итого, задержка в 40 дней будет стоить вам 2 811 рублей.

Сравнив полученные цифры с той, которую мы рассчитали на общих основаниях - 107,28 руб., можно понять, почему банки игнорируют предложенный ГК РФ размер неустойки, определяемый, исходя из ставки рефинансирования. Далее мы рассмотрим, какие еще варианты расчетов штрафов и пени используют банки.

Основные виды штрафов

Существует 4 основные формы штрафов:

- Штраф в виде процента от суммы долга, начисляемый за каждый день просрочки. Чаще всего, и мы видели это на примере 3-х банков, кредитные организации применяют именно этот вариант.

- Фиксированные штрафы в денежном эквиваленте. Например, 500 рублей – за каждую просрочку.

- Фиксированные штрафы с нарастающим итогом. Например, первая просрочка – 500 рублей, вторая – 600, третья и последующие - 800 рублей.

- Штраф в виде процента от суммы остатка по кредиту, начисляемый за каждый день просрочки или 1 раз в месяц. В России практически не встречается. То есть, при остатке долга в размере 100 000 рублей и просроченном плановом платеже в размере 3 000 рублей, вас могут обязать заплатить штраф в размере, к примеру, 2% от суммы остатка (2 000 рублей).

Некоторые банки используют комбинированные методы: к примеру, начисляют пеню в размере 0,2 - 1% в день от суммы долга и ежемесячный фиксированный штраф. Помимо штрафных санкций, кредиторы применяют и другие методы давления на заемщиков с целью получения долга. О них – более детально.

Действия банка в случае возникновения просрочки платежа по кредиту

Что касается коллекторов, о работе которых мы детально расскажем в следующей статье, они принимают дела заемщиков не раньше, чем через 2-3 месяца после наступления первой просрочки. Конечно, порядок работы с данными организациями в каждом банке устанавливается индивидуально, но все же вначале кредиторы пытаются заставить клиента погасить долг самостоятельно, для этого:

- направляют ему SMS-сообщения;

- звонят (звонки могут начинаться уже через несколько дней с момента возникновения просрочки, а могут – и через месяц);

- пишут письма;

- приглашают должника на встречу.

Естественным желанием каждого должника является уменьшение своих обязательств по оплате штрафов. Насколько это реально в современных условиях, а также о так называемых «технических просрочках» мы расскажем более подробно.

Можно ли уменьшить размер штрафов и пени

Не так давно политики заявили о своем намерении внести в законопроект «О потребительском кредите» изменения, установив фиксированный размер неустойки за просрочку по займам - 0,05–0,1% от суммы долга за каждый день просрочки. Если эту поправку примут, банкам придется существенно пересмотреть свои тарифы (сейчас средний размер неустойки по стране составляет от 0,2 до 1% от суммы задолженности в день).

Попытаться уменьшить размер неустойки можно и в судебном порядке, если до этого дошло дело. Обычно долги погашаются в следующем порядке: вначале выплачиваются штрафы, пени, затем - проценты, и в конце – основной долг. Каждый заемщик имеет право объяснить судье причину возникновения долга и попросить либо об отмене штрафных санкций, либо об их уменьшении. Также можно попросить пересмотреть порядок погашения задолженности: вначале закрыть тело кредита и проценты, а по остаточному принципу погашать неустойку.

Нельзя не сказать и о технических просрочках. К примеру, погашая ссуду через терминал, заемщик может не учесть, что деньги не сразу попадают на счет, а через 1-7 дней. Та же ситуация с выходными: если иное не прописано в договоре, то в случае попадания плановой даты погашения кредита на выходной день, платеж следует вносить накануне.

Помня об этих мелочах и придерживаясь графика, вы избавите себя от необходимости оплачивать крупные суммы неустойки и объяснять будущим кредиторам, почему в вашей кредитной истории содержатся данные о просрочках.

Выход на просрочку по банковскому кредиту несет за собой неустойку, размер которой прописан в договоре. И, как правило, это немалые суммы. Общая сумма пени и прочих санкций за месяц может составлять весь размер займа, что становится непосильной ношей.

Чем дольше не погашается долг, тем больше придется понести расходов. Ниже рассмотрим все варианты списания штрафов по займу.

Письмо в банк

Всегда можно обратиться в отделение и выразить свое несогласие с крупной суммой начисленной пени. Заявление лучше подать в письменной форме, зарегистрировав у секретаря, что позволит добиться официального ответа через месяц. Текст должен содержать обязательно предложение об уменьшении штрафов.

Такую бумагу составляют в 2-х экземплярах и приносят в отделение. Один из которых подается начальству или секретарю, а на втором банку следует поставить дату и подпись.

Если кредитная организация отказывается визировать прошение, то можно послать его по почте заказным письмом. В конверт лучше вложить опись содержимого. Все нюансы оформления можно узнать в почтовом отделении.

Когда учреждение получило письмо, но на уступки не идет, необходимо дождаться письменного ответа об отказе. Именно с таким документом можно отправляться в суд и затевать разбирательство.

Судебные тяжбы

Если дело уже в суде, то всегда можно подать прошение в ходе дела по поводу списания пени и прочих санкций по займу. Если банк еще не успел ответить по прошению в официальном порядке, то можно копию заявления и почтовое уведомление о получении направить в суд.

Актуально уменьшение или списание штрафов в тех случаях, когда их размер вырос до половины займа, а то и больше. Были замечены случаи, когда кредитные учреждения оттягивали момент подачи заявления в суд, чтобы на клиенте висело больше задолженности.

Благодаря ГК РФ статье 333 можно не платить пеню по кредиту. Закон предусматривает уменьшение размера долга в судебном порядке. Правило срабатывает тогда, когда неустойка «несоразмерна последствиям нарушения обязательства».

При этом органы рассматривают по ходу дела все обстоятельства, не имеющих даже прямого отношения к нарушению. В расчет берется даже инфляция, включая рост цен на продукты или лекарства.

Не стоит рассчитывать на лояльность судьи. Гарантии нет, что, получив ходатайство от должника, он вынесет решение в пользу ответчика. Как правило, отказ чем-то мотивирован, допустим, явным не сотрудничеством должника с банковской организацией. Но если решение неправомочно, то его можно обжаловать.

Способы списания неустойки

Избавиться от начисленных штрафов можно и другими вариантами:

- Запустить процесс банкротства физического лица , что стало возможным для россиян с середины 2015 года. Это длительный и дорогостоящий процесс, имеющий и свои негативные последствия для заёмщика.

- Дождаться истечения срока исковой давности , который по решению Высшего арбитражного суда России и Верховного Суда составляет 3 года после даты последнего платежа клиента или его контакта с банком. Когда пройдет три года, кредиторы не смогут требовать возврат долга.

- Переход задолженности клиента в раздел «безнадежных». На этой стадии все еще можно договориться с банком, который в случае оплаты всей суммы кредита, может списать пеню.

- Договориться с коллекторами . В связи с тем, что эти компании приобретают долги с дисконтом в 20%, то всегда есть шанс прийти к соглашению о списании неустоек.

Не оплачивать штрафные санкции по задолженности при грамотном подходе можно. Для этого придется показать свою добросовестность и желание погасить долг.

Если просрочка возникла по веским причинам, то банкиры и судья всегда пойдут на уступки. Хотя в некоторых случаях, если кредит свыше 500 тыс. рублей, без процедуры банкротства не обойтись.

Наконец-то выдаю четкую пошаговую судебную инструкцию среди всех этих надоевших уже кредитных писем счастья и лоховозов - сегодня разберем по шагам как снизить неустойку в суде - то есть убрать завышенные штрафы и пени, которые банк хочет получить с нас, когда подает в суд за неуплату кредита. Инструкция получилась длинная, но зато мы с Анной Асановой разобрали все теоретические и практические моменты, связанные со снижением неустойки в суде по кредиту.

Итак давай поехали.

Банк подал в суд

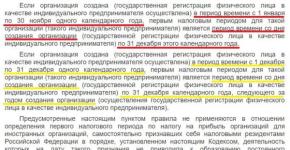

Стандартная ситуация. Ты взял кредит. Стало нечем этот кредит платить. Звонили банкиры ты посылал их на три буквы - в суд. Звонили коллекторы - ты посылал их на эти же три буквы и еще на другие три буквы. Ну и вот свершилось. Банк подал в суд по кредиту. Можно радоваться? Давай посмотрим иск банка. И это первое, что нужно сделать, если банк подал в суд. Находишь в тексте искового заявления что-то похожее на это:

Штрафы и пени, выставленные банком

Вот ты видишь эти штрафы и пени - это и есть неустойка. Неустойку ты можешь снизить, если она явно несоразмерна сумме задолженности, которая складывается из основного долга и начисленных по договору процентов. Сразу хочу отметить, что мне задают миллион вопросов про то, как в суде добиться погашении лишь суммы основного долга без процентов, потому что заемщик считает несправедливым, что он столько «платил-платил», а долг не уменьшился, а еще и проценты надо платить.

Так вот - снизить сумму основного долга (тела кредита) и начисленных процентов по договору - невозможно. Ты подписал этот договор. А вот неустойку снизить можно, потому как в случае с кредитным договором заемщика физического лица - у кредитора не возникает дополнительных расходов, связанных с твоей просрочкой. У банка не прокисло молоко, нет простоя оборудования - поэтому прямых убытков для банка в твоей просрочке платежа нет.

Завышение неустойки

Но банки зачастую так не считают и частенько серьезно завышают неустойку, хотя в последнее время таких случаев гораздо меньше, потому что заемщики начали понимать свои права и все чаще используют ст. 333 ГК РФ в своих интересах и уменьшают неустойку, а это зачастую затягивает процесс. Банк же заинтересован получить на руки вступившее в законную силу решение суда как можно быстрее - поэтому крупные серьезные банки Сбербанк, ВТБ24 и даже Тинькофф не страдают последнее время завышенной неустойкой в исковом заявлении. И я хочу, чтобы ты понимал, что банк может требовать с тебя в досудебном порядке например задолженность по кредиту и процентам 500 тыс рублей и заявлять еще такую же неустойку 500 тыс рублей, а на суде указать в иске штрафы и пени - всего 50 тыс рублей, чтобы не было лишней волокиты и задержки времени.

Как можно снизить неустойку?

Итак, что такое неустойка и почему ее можно снизить теперь понятно. А вот в каком случае ее можно снизить? Давай разбираться. Как ты уже понял - размер неустойки не обоснован банком - то есть нет обоснования сумм неустойки. Неустойка несоразмерна сумме обязательств. В принципе завышенной неустойкой считается такая, которая превышает 10% от суммы обязательств. То есть теоретически неустойку можно снизить на 90%. И глупо рассчитывать, что при долге 100 тысяч рублей и заявленной в иске неустойке 2000 рублей - ее никто не будет снижать. Хотя, возможно, и найдутся судьи, кто снизит и такую неустойку, потому как практика снижения неустойки абсолютно разная - иногда судья снижает 90%, иногда рубит пополам, иногда убирает нолик из цифры. Просить можно - в лоб не ударят - и просить можно снизить как раз на 90%, а там насколько снизит судья - видно будет. Но принципами адекватности и соразмерности пользоваться нужно, чтобы зря не терять время. Потому что если в иске нормальная неустойка - и дергаться не стоит, чтобы что-то обжаловать и даже ходить в суд.

Еще один важный и, пожалуй, главный момент, который нужно понимать при снижении неустойки - что уменьшение штрафов, пеней и неустойки по ст. 333 ГК РФ является твоим правом, но не обязанностью судьи. Это значит, что:

Ты имеешь право ходатайствовать об уменьшении неустойки. Но судья не обязан удовлетворять ходатайство - то есть он вправе не снижать неустойку. А вот снижать неустойку автоматически, если ты судью вообще об этом не просил - он вообще не вправе. Это дает возможность банку отменить такое решение суда, если судья самовольно снизил неустойку.

Кстати, перед тем, как приступим к способам уменьшения штрафов, пеней и неустойки в суде - нужно понять еще одну важную деталь. До настоящего момента (возможно и еще несколько лет будет иметь место быть) судебная практика основывалась лишь на факте заявления должником о снижении неустойки, используя его как основание для снижения. На данный момент в силу ряда новых (2014,2015,2016 года) Пленумов Верховного Суда, Определения Конституционного Суда по делам о неустойках практика начинает меняться, обязывая доказывать должника несоразмерность неустойки, поэтому стоит подойти серьезно к процессу снижения неустойки, помня о том, что это всего лишь право судьи ее уменьшить, а не 100% гарантия. То есть возможно скоро нам придется доказывать основания снижения неустойки.

В случае, если судья тебя все же попросил привести доводы несоразмерности неустойки, будь готовы привести примеры тарифов по штрафам крупных банков (ВТБ, Сбербанк). То есть в таком случае, можно взять своего знакомого, которого есть кредит в Сбере или в ВТБ и сходить с ним банк, чтобы банкиры дали тарифы и заверили печатью. Это и возьмешь в суд на всякий случай. Можешь конечно и не брать, но потом воможно придется второй раз ходить.

3 способа уменьшения неустойки в суде

Итак, теория ясна - давай к практике. Как уменьшить неустойку в суде. Есть 3 способа.

Устное ходатайство

После слов судьи «имеются ли у сторон ходатайства», ты отвечаешь: «Уважаемый суд, с учетом ст.333 ГК РФ прошу уменьшить неустойку».

Письменное ходатайство

Письменное ходатайство - на тот случай, если ты не присутствуешь на суде или присутствуешь, но судья попросил оформить твою просьбу письменно. Подробная инструкция и бланк ходатайства есть в Школе Оживания по ссылке. А здесь мы сейчас разберем кратко:

Пишем в какой суд от кого, указываем, что в производстве этого суда находится делу по иску данного банка и согласно ст. 333 Гражданского кодекса РФ суд вправе уменьшить неустойку, если она несоразмерна последствиям нарушения обязательств. И на основании этой статьи и еще ст. 35 ГПК РФ ты просишь рассмотреть ходатайство и снизить размер неустойки до 1000 рублей например - то есть 10-15% от суммы обязательств. Прилагаешь копию ходатайства, дата, подпись и сдаешь в канцелярию суда.

В начале как всегда в какой суд и от кого, далее обстоятельства заключения кредитного договора - что все было хорошо и платил, но потом случилось что-то в жизни, что не позволило платить кредит. Лучше вспомнить конкретные обстоятельства, которые явились причиной просрочек по кредиту - потеря работы, снижение дохода, рождение ребенка, может быть, болезнь или что-то еще, что можно доказать. Желательно, но не обязательно - так шансов просто больше.

Далее о том, что сообщал в банк об этом и приложи копии заявления на реструктуризацию кредита, которую ты просил, но банк отказал тебе или далеко нелояльные условия для реструктуризации. Еще раз отмечу, что заявление на реструктуризацию стоит писать не для того, чтобы получить реструктуризацию, а для того, чтобы в суде доказать, что ты предпринял все попытки досудебного урегулирования, не отказываешься платить и хотел договориться с банком до суда, но банк подал в суд.

- Далее указываешь, что заявленные банком требования признаешь частично и с неустойкой не согласен по причинам - несоразмерности по ст. 333 ГК РФ и отсутствия серьезных последствий нарушения тобой графика оплаты кредита.

- А также ты считаешь, что банк специально не подавал долго в суд, чтобы завысить искусственно размер неустойки.

- И говоришь о том, что умысла в просрочке твоего не было и ты возражаешь против неустойки.

- И ты просишь неустойку снизить по усмотрению суда, прилагаешь копию данного отзыва (то есть делаешь в 2 экземплярах), копии всех упоминаемых документов в 2 экземплярах, ставишь дату подпись и сдаешь в канцелярию суда.

Ждешь решения суда со сниженной неустойкой. Все.

Другие основания для снижения неустойки

Кстати, есть еще момент:

ИНЫЕ ОСНОВАНИЯ СНИЖЕНИЯ НЕУСТОЙКИ ПОМИМО НЕСОРАЗМЕРНОСТИ В РАМКАХ СТ.333 ГК РФ:

Также неустойка может быть уменьшена, если должник докажет, что именно кредитор полностью или отчасти виновен в вашей неуплате. Например, если не вовремя сообщил о смене своих банковских реквизитов, не уведомил о передачи долга третьему лицу по договору цессии. Тогда ты вправе требовать уменьшить неустойку в рамках ст. 404 ГК РФ, в силу которой:

«Если неисполнение или ненадлежащее исполнение обязательства произошло по вине обеих сторон, суд соответственно уменьшает размер ответственности должника. Суд также вправе уменьшить размер ответственности должника, если кредитор умышленно или по неосторожности содействовал увеличению размера убытков, причиненных неисполнением или ненадлежащим исполнением, либо не принял разумных мер к их уменьшению».

Если данные факты есть и ты можешь это доказать, то об этом тоже можешь указать в отзыве искового заявления. Итак, давай еще раз быстро по шагам:

- Предпринимаешь меры безопасности в отношении своего имущества и источника дохода, чтобы оградить от взыскания после суда

- Смотришь исковое заявление банка - оно пришло тебе по почте, но чаще всего так не происходит, поэтому если узнал о том, что банк подал в суд

- Оцениваешь соразмерность неустойки, заявленной в иске банка

- Если она приемлема (10-15% от суммы долга) - ничего не делаешь, а если завышена - используешь один из трех способов попросить о снижении неустойки - устный, письменное ходатайство или возражение/отзыв на исковое заявление банка. Писать это можешь от руки не выходя из суда - распечатывать необязательно, главное разборчиво.

- Если желаешь присутствовать на суде - идешь в суд заранее передав ходатайство или отзыв в канцелярию и берешь с собой на всякий случай сборник тарифов Сбербанка или ВТБ24 на случай, если нужно будет доказывать несоразмерность неустойки

- Ждешь решения суда и если оно тебя удовлетворило - можешь его даже не забирать в суде. Теперь жди исполнительного производства. Ну все что у тебя было ты уже обезопасил и пристав ничего не заберет, благодаря Школе Оживания и теперь тебе нужно просто общаться с приставом и платить ему по чуть-чуть.

Теперь все. Надеюсь было полезно? Если да - то с тебя лайк и обязательно дай знать об этой статье своим друзьям - возможно им пригодится это при отстаивании своих интересов в суде, чтобы не переплачивать юристам - просто поделись статьей в соцсетях. И напиши в комментариях о своем опыте снижения неустойки - на сколько тебе снижали судьи неустойку и как ты этого добился.

Как снизить неустойку по кредитному договору? Оформляя кредит, мало кто из заемщиков всерьез задумывается о том, что будет, если вдруг пропадет возможность погашать обязательные платежи своевременно и (или) в полном объеме. Многие и вовсе не особо внимательно читают пункты кредитного договора, оговаривающие условия и размер неустойки в случае ненадлежащего исполнения заемщиком своих обязательств. В результате, когда просрочка все-таки образуется, приходится сталкиваться с очень существенными суммами неустойки, которая с каждым днем только увеличивается.

Тем не менее, закон предусматривает возможность должника снизить неустойку, под понятие которой подпадают все штрафы и пени, начисленные по кредитному договору в результате его нарушения. Нужно лишь правильно воспользоваться предоставленными правами. И очень важно не ждать, пока банк начнет сам предъявлять претензии о погашении неустойки, иначе к этому моменту сумма будет гораздо более серьезной, чем в момент начала ее начисления. Увы, но банки часто умышленно не предпринимают никаких действий по взысканию неустойки, пока не накопится более-менее приличная сумма - ведь это фактически дополнительная банковская прибыль по кредиту.

Сегодня мы подробно расскажем вам о том, как можно уменьшить штрафные санкции по кредитному договору в суде и по соглашению сторон.

Что говорит закон

Вопросы неустойки по договорным обязательствам, включая и кредитные договоры, довольно-таки хорошо урегулированы законодательством, и, надо сказать, правовые нормы можно расценивать как эффективные возможности для должника успешно разрешать проблему с неустойкой в свою пользу.

Основные положений ГК РФ в части неустойки позволяют сделать следующие выводы:

- Вопрос начисления и размера неустойки банк и заемщик могут урегулировать между собой самостоятельно, по соглашению сторон.

- Заемщик вправе сам обратиться в суд по поводу уменьшения размера неустойки, в том числе, не дожидаясь, пока банк обратится с требованием о ее взыскании в судебном порядке.

- По общему правилу, неустойка может быть уменьшена, если ее сумма несоразмерна последствиям нарушения.

- Если в нарушении заемщиком своих обязательств есть вина не только должника, но и банка, ответственность заемщика должна быть уменьшена. Более того, в данном случае вина банка может заключаться только в том, что он умышленными, неосторожными действиями (бездействием) содействовал увеличению убытков, в том числе посредством непринятия мер к их уменьшению.

Решение вопроса в банке

Урегулировать вопрос снижения неустойки с банком сложно, но можно. В любом случае нельзя пренебрегать возможностью решить дело мирным путем, ведь суд - это все-таки долго, нервно, а в судебном процессе банк будет сопротивляться гораздо более активно, чем при обсуждении проблемы с заемщиком.

Урегулировать вопрос снижения неустойки с банком сложно, но можно. В любом случае нельзя пренебрегать возможностью решить дело мирным путем, ведь суд - это все-таки долго, нервно, а в судебном процессе банк будет сопротивляться гораздо более активно, чем при обсуждении проблемы с заемщиком.

В рамках переговоров с банком и направлении ему официального заявления стоит делать акцент на том, что суды очень часто идут на встречу должникам, а у заемщиков есть полное право требовать уменьшения размера неустойки.

В то же время целесообразно аргументировать свою позицию не только законодательными нормами, но и сложившимися финансовыми трудностями, которые и повлекли просрочку по кредиту. Не помешает и подготовка предложений по урегулированию вопроса с долгом в целом. Тем более, что снижение неустойки не решит проблему задолженности как таковую.

Наиболее эффективны при решении вопроса с банком конструктивные предложения об урегулировании долговой проблемы, в которых кредитное учреждение увидит свою выгоду. Нужно постараться донести до банка, что просрочка связана со временными трудностями, а если они будут настаивать на своем - вы серьезно рассматриваете разрешение проблемы с неустойкой в судебном порядке.

При урегулировании вопроса снижения размера неустойки с банком вы можете поставить вопрос и о полном отказе кредитного учреждения от начисленной по ней суммы. Не факт, что банк согласится, но добиться в суде такого решения будет практически невозможно, а вот с банком - проще.

В рамках разрешения проблемной ситуации:

- Обязательно направляйте банку письменное заявление о снижении неустойки. Второй экземпляр с отметкой о принятии должен остаться у вас. Если банк не принимает заявление, отправляете его почтой с уведомлением.

- При любом достигнутом с банком соглашении оформляйте договоренности в письменной форме. Разговоры и устные обещания никакой юридической обязательности не несут.

Уменьшение штрафных санкций в суде

Как уменьшить штрафы по кредиту в суде? Обычно, обращаясь в суд, заемщики руководствуются правилом об уменьшении неустойки в силу несоответствия ее размера наступившим последствиям. Опираясь на судебную практику разрешения споров по данному предмету исков, можно выделить следующие основные аспекты:

- Чтобы суд принял решение об уменьшении неустойки, руководствуясь этим правилом, обязательно требуется официальное заявление (иск, ходатайство) заемщика, поскольку по своей инициативе суд принять такое решение не может, хотя некоторые суды общей юрисдикции действуют на свое усмотрение. Это обстоятельство особенно важно в процессах, инициированных банками в отношении заемщиков, поскольку последние часто просто не знают о наличии такой возможности и, соответственно, не заявляют требования об уменьшении неустойки. Как бы то ни было, нельзя забывать о том, что у заемщика есть такое право и не воспользоваться им - глупо.

- Бремя доказывания несоразмерности неустойки последствиям нарушения лежит полностью на заемщике. Здесь стоит учесть и тот факт, что банк, скорее всего, будет серьезно возражать и предоставлять свои доводы в опровержение доводов заемщика. Суды в вопросе оценки несоразмерности неустойки лучше всего воспринимают следующие доводы (основания):

- чрезмерно высокий процент неустойки (на усмотрение суда и с учетом других обстоятельств дела);

- несущественный срок нарушения (просрочки), например, составляющий пару дней;

- несоответствие начисленной неустойки реальным убыткам банка в результате просрочки, проще говоря - наступившие последствия не нанесли банку, учитывая его финансовые обороты и прибыль, столь уж серьезного вреда;

- превышение размером неустойки размера основного долга;

- финансовые трудности заемщика-должника, которые еще больше усугубятся, если к основному долгу добавится сумма неустойки.

В целом же можно отметить, что если заемщик сможет убедить суд в своем трудном финансовом положении и прочих материальных проблемах, а также приведёт рациональные доводы в пользу уменьшения суммы неустойки, то суд с высокой долей вероятности может ее уменьшить. Но в любом случае суды практически не идут на снижение процента неустойки ниже, чем действующая на момент нарушения кредитного договора ставка рефинансирования Центробанка.

Если банк очевидно затягивает процесс предъявления претензий к заемщику по поводу погашения просроченного долга и неустойки, вы можете смело руководствоваться положением закона о снижении в этом случае ответственности должника. Это будет мощный аргумент в суде, который легко доказать. Да и потом, ситуация, при которой банк умышленно накапливает начисляемые суммы неустойки, не предпринимая мер к уменьшению своих убытков в результате нарушения, уже говорит о том, что никаких существенных убытков у банка от нарушения заемщиком условий кредитного договора нет. Напротив, в некотором роде он получает прибыль, а значит, сложившаяся ситуация ему выгодна.

Если в суде вам отказали, обязательно обжалуйте решение . Судебная практика показывает, что дела о снижении неустойки по кредитным договорам судами рассматриваются неоднозначно, а позиция одной инстанции часто идет в разрез с позицией другой. Поэтому есть отличные шансы, что вышестоящий суд ваше требование все-таки удовлетворит.

Если у вас имеются вопросы по поводу снижения штрафных санкций по просроченному кредиту через суд, то наш дежурный юрист онлайн готов оперативно на них ответить.