Начисление взносов ип. Калькулятор страховых взносов ип

У каждого предпринимателя возникает обязанность в оплате фиксированного платежа ИП за себя в пенсионный фонд, а также на медицинское страхование. Данный платеж является обязательным для всех. Оплатить страховые взносы можно как наличными деньгами, через отделения банков, так и безналичными. Рассмотрим, как оплатить страховые взносы в пенсионный фонд в 2018 году для ИП более подробно.

Важные изменения в 2018-2019 годах:

- Важным моментом в 2017 году стало то, что с января месяца администрирование страховых взносов было передано налоговой инспекции. В связи с чем оплата производиться в ФНС. Также налоговая будет осуществлять и проведение проверок.

- С 2018 года фиксированная часть взносов не зависит от МРОТ.

- Изменен срок уплаты 1%.

- С 2019 года размер платежей увеличился.

Размер страховых взносов ИП в 2018-2019 годах

Фиксированный платеж рассчитанный из МРОТ

Не зависимо от того, есть ли у предпринимателя сотрудники или какой вид налогообложения применяется он обязан оплатить взносы в ПФР и на ОМС:

|

В ПФР, рублей |

В ФОМС рублей |

Всего, рублей |

|

|

За 2019 год |

29 354, 00 | 6 884, 00 | |

|

За 2018 год |

26 545, 00 | 5 840, 00 |

Внимание! Если ИП начал деятельность не с начала финансового года или же прекращает деятельность до 31 декабря, то взносы рассчитываются за соответствующий отработанный период.

1% с превышения дохода

В расчете 1% ничего не поменялось – оплачивается он в случае, если доход превысил сумму в 300 тысяч рублей. Формула простая: (Доход – 300 000 руб.) * 1%.

Так, при расчете 1% необходимо учитывать следующее:

- Для плательщиков ЕНВД необходимо брать размер вмененного дохода, а не реально полученную прибыль.

- Для УСН 6% берется фактически полученная прибыль.

- При УСН доходы, уменьшенные на величину расходов, в настоящее время в качестве базы для исчисления 1% берется только доход, расходы не учитываются.

- Для ОСНО базой будет являться разница между доходами и расходами.

- Для Патента необходимо брать расчетную сумму максимальной прибыли, исходя из которой считаются платежи по патенту.

Сроки уплаты взносов в 2019 году

Сроки уплаты взносов установлены в НК РФ:

- Взносы, рассчитанные из МРОТ – не позднее 31 декабря отчетного года.

- 1% – не позднее 1 июля года, который следует за отчетным.

Внимание! Начиная с 2018 года срок уплаты 1% – не позже 1 июля, ранее срок был – не позже 1 апреля.

Довольно часто у предпринимателей возникает вопрос, нужно ли оплачивать взносы ежеквартально или что будет, если ИП не оплатит ежеквартальный взнос? У ИП нет обязанности оплачивать взносы ежеквартально, ежедневно или по иной схеме – главное оплатить их в в пределах установленных сроков.

2019

| 2008 год

3 864 руб. | 2009 год

7 274,4 руб. | 2010 год

12 002,76 руб. | 2011 год

16 159,56 руб. | 2012 год

17 208,25 руб. |

2013 год

35 664,66 руб. |

2014 год

20 727,53 руб (+1% от дохода) |

На сайте производится полный расчет фиксированного платежа ИП (страхового взноса) 2008-2020 года в ПФР.

Выберете отчетный год:

о трёхлетнем сроке исковой давности на ПФР не распространяется! По таким взносам требование об уплате предъявляется "не позднее трех месяцев со дня выявления недоимки"(ст. 70 НК РФ). Недоимку могут выявить за любой период.

Даты

Выберете отчетный период:

Вам нужно выбрать отчетный период. Если в этот год было зарегистрировано ИП либо закрывается - вам нужен неполный период. Также выбрав неполный период, вы можете рассчитать платеж на месяц:

Первый день регистрации ИП учитывается включительно (ст. 430 п.3 НК РФ). Т.е. по закону, если регистрация, например, 15 числа, то считать страховые взносы ИП нужно начиная с 15 числа включительно.

Взносы за ИП всегда платили и платим с копейками (ст. 431 п.5 НК РФ).

Результат..Итого необходимо заплатить:

Также посчитать взносы и сформировать квитанции/платёжки можно 333 р/мес. Там есть бесплатный период на месяц. А также целый для новых ИП.

Уменьшение налогов ИП на взнос

| Налоговый режим | Предприниматели, работающие без наемного персонала | Предприниматели, работающие с наемным персоналом | Основание |

|---|---|---|---|

| УСН (объект налогообложения «доходы») | Уменьшить единый налог можно на всю сумму уплаченных страховых взносов в фиксированном размере | Уменьшить единый налог можно не более чем на 50 процентов. К вычету принимаются взносы, уплаченные предпринимателем за наемных сотрудников и на собственное страхование | подп. 1 п. 3.1 ст. 346.21 НК РФ |

| Платеж за год может быть использован: за 1 квартал - не более 1/4, за полугодие - не более 1/2, за 9 месяцев - не более 3/4 годовой суммы взносов, за год - всю сумму страховых взносов ИП. См. Калькулятор УСН + декларация У многих вызывает затруднения считать налог УСН вместе с вычетом ПФР и делить его по кварталам. Воспользуйтесь этой автоматизированной формой упрощенки в Эксель(xls) . В форме уже готов 2017 год с дополнительным страховым взносом ИП. |

|||

| УСН (объект налогообложения «доходы минус расходы») | Уменьшить доход можно на всю сумму уплаченных страховых взносов | п. 4 ст. 346.21 и подп. 7 п. 1 ст. 346.16 НК РФ | |

| ЕНВД | Уменьшить единый налог можно на всю сумму уплаченных страховых взносов в фиксированном размере | Уменьшить ЕНВД можно не более чем на 50 процентов. К вычету принимаются взносы, уплаченные предпринимателем за наемных сотрудников, пособий и на собственное страхование(с 13 до 17 года на свои взносы при работниках нельзя было уменьшать) | подп. 1 п. 2 ст. 346.32 НК РФ |

| Патент | Стоимость патента не уменьшается | ст. 346.48 и 346.50 НК РФ | |

| ОСНО | ИП на ОСНО имеют право включить фикс.платеж в состав расходов НДФЛ | НК ст. 221 | |

2018, 2019 и 2020 годы

В 2018 году 32 385 руб(+15,7%)

В 2019 году 36 238 руб(+11,9%)

В 2020 году 40 874 руб(+12,8%)

Размер страховых взносов теперь прямо прописан в налоговом кодексе. И даже на 3 года вперед - на 2018-2020 гг.

Статья 430 НК РФ (редакция Федеральный закон от 27.11.2017 N 335-ФЗ):

а) пункт 1 изложить в следующей редакции:

"1. Плательщики, указанные в подпункте 2 пункта 1 статьи 419 настоящего Кодекса, уплачивают:

1) страховые взносы на обязательное пенсионное страхование в размере, который определяется в следующем порядке, если иное не предусмотрено настоящей статьей:

в случае, если величина дохода плательщика за расчетный период не превышает 300 000 рублей, - в фиксированном размере 26 545 рублей за расчетный период 2018 года, 29 354 рублей за расчетный период 2019 года, 32 448 рублей за расчетный период 2020 года;

в случае, если величина дохода плательщика за расчетный период превышает 300 000 рублей, - в фиксированном размере 26 545 рублей за расчетный период 2018 года (29 354 рублей за расчетный период 2019 года, 32 448 рублей за расчетный период 2020 года) плюс 1,0 процента суммы дохода плательщика, превышающего 300 000 рублей за расчетный период.

При этом размер страховых взносов на обязательное пенсионное страхование за расчетный период не может быть более восьмикратного фиксированного размера страховых взносов на обязательное пенсионное страхование, установленного абзацем вторым настоящего подпункта;

2) страховые взносы на обязательное медицинское страхование в фиксированном размере 5 840 рублей за расчетный период 2018 года, 6 884 рублей за расчетный период 2019 года и 8 426 рублей за расчетный период 2020 года.";

2018

26 545 руб. – пенсионные взносы (ст. 430 НК РФ);

5 840 руб. – медицинские взносы (ст. 430 НК РФ)).

Итого страховой взнос за ИП в 2018 году составят: 32 385 рублей.

2019

29 354 руб. – пенсионные взносы (ст. 430 НК РФ);

6 884 руб. – медицинские взносы (ст. 430 НК РФ)).

Итого страховой взнос за ИП в 2019 году составят: 36 238 рублей.

2020

32 448 руб. – пенсионные взносы (ст. 430 НК РФ);

8 426 руб. – медицинские взносы (ст. 430 НК РФ)).

Итого страховой взнос за ИП в 2020 году составят: 40 874 рублей.

2017

C 2017 года взносы необходимо платить в ИФНС по новым реквизитам, а не в ПФР.

Также с 2017 года, если опоздать с отчетностью, штраф в виде максимального платежа не начислят (154 851,84 руб в 2016 году).

Если МРОТ будет 7500 рублей.

Взносы в ПФР: (7500*26%*12) = 23400 рублей.

Взносы в ФФОМС: (7500*5,1%*12) = 4590 рублей.

Итого страховой взнос за ИП в 2017 году составят: 27 990 рублей.

2016

В 2016 году МРОТ будет повышен всего на 4% до 6204 рублей. Это означает что и платеж ИП будет повышен до 4%. Тогда расчет будет таким:

Взносы в ПФР: 6 204*26%*12 = 19 356,48 рублей

Взносы в ФФОМС: 6 204*5,1%*12 = 3 796,85 рублей

Итого страховой взнос за ИП в 2016 году составят: 23 153,33 руб.

Несмотря на то, что МРОТ с 1 июля поднимают до 7500 рублей, взнос ИП не будет изменен до конца 2016 года.

Дополнительный процент

Если вы на ОСНО или УСН, то дополнительный процент вы платите с дохода. Если вы на ПСН или ЕНВД обязательно ознакомьтесь с таблицей ниже (его тогда платят не с реальных доходов).

В 2020 году взнос составит: 40 874 рублей (оплатить до 25 декабря). При доходе от 300 000 рублей (нарастающим итогом за год), нужно будет оплатить дополнительно плюс 1% (оплатить до 1 июля) с разницы (общая сумма дохода - 300 000 руб), но не более, чем исходя из 8 МРОТ (для ПФР). Т.е. максимальный платеж будет: 8 * 32 448 = 259 584 руб (в 2020).

В 2019 году взнос составит: 36 238 рублей (оплатить до 25 декабря). При доходе от 300 000 рублей (нарастающим итогом за год), нужно будет оплатить дополнительно плюс 1% (оплатить до 1 июля) с разницы (общая сумма дохода - 300 000 руб), но не более, чем исходя из 8 МРОТ (для ПФР). Т.е. максимальный платеж будет: 8 * 29 354 = 234 832 руб (в 2019).

В 2018 году взнос составит: 32 385 рублей (оплатить до 25 декабря). При доходе от 300 000 рублей (нарастающим итогом за год), нужно будет оплатить дополнительно плюс 1% (оплатить до 1 июля) с разницы (общая сумма дохода - 300 000 руб), но не более, чем исходя из 8 МРОТ (для ПФР). Т.е. максимальный платеж будет: 8 * 26 545 = 212 360 руб руб (в 2018).

В 2017 году взнос составит: 7 500 руб * 12 * (26 %(ПФР) + 5,1%(ФОМС)) = 27 990 руб (оплатить до 25 декабря). При доходе от 300 000 рублей (нарастающим итогом за год), нужно будет оплатить дополнительно плюс 1% (оплатить до 1 июля) с разницы (общая сумма дохода - 300 000 руб), но не более, чем исходя из 8 МРОТ (для ПФР). Т.е. максимальный платеж будет: 8 * МРОТ * 12 * 26% = 187 200 руб (в 2017).

В 2016 году взнос составит: 6 204 руб * 12 * (26 %(ПФР) + 5,1%(ФОМС)) = 23 153,33 руб (оплатить до 25 декабря). При доходе от 300 000 рублей (нарастающим итогом за год), нужно будет оплатить дополнительно плюс 1% (оплатить до 1 апреля) с разницы (общая сумма дохода - 300 000 руб), но не более, чем исходя из 8 МРОТ (для ПФР). Т.е. максимальный платеж будет: 8 * МРОТ * 12 * 26% = 154 851,84 руб(в 2016).

В 2015 году взнос составит: 5 965 руб * 12 * (26 %(ПФР) + 5,1%(ФОМС)) = 22 261,38 руб (оплатить до 25 декабря). При доходе от 300 000 рублей (нарастающим итогом за год), нужно будет оплатить дополнительно плюс 1% (оплатить до 1 апреля) с разницы (общая сумма дохода - 300 000 руб), но не более, чем исходя из 8 МРОТ (для ПФР). Т.е. максимальный платеж будет: 8 * МРОТ * 12 * 26% = 148 886,40 руб (в 2015).

Те, кто опоздает с отчетностью (в налоговую), также должны были заплатить исходя из 8 МРОТ взносы в ПФР(до 2017 года). С 2017 года эту норму отменили (письмо ФНС России от 13.09.2017 № БС-4-11/18282@). А в июле 2017 года даже объявили "амнистию" тем кто опоздал с отчетностью за 2014-2016 годы максимальный штраф снимут(см. заявление) (письмо ПФР от 10 июля 2017 г. № НП-30-26/9994).

Для дополнительного 1% в ПФР (он идет только на страховую часть, в ФФОМС не надо его): есть 2 варианта при УСН "Доходы"

1) Перечислить 1% до 31 декабря 2018 года и уменьшить налог УСН за 2018 год (См. Письмо Минфина от 21 февраля 2014 г. N 03-11-11/7511)

2) Перечислить 1% в период с 1 января по 1 июля 2019 года и уменьшить налог УСН за 2019 год (См. Письмо Минфина от 23 января 2017 г. № 03-11-11/3029)

Можете всё ниже не читать спор, т.к. Минфин выпустил Письмо Минфина России № 03-11-09/71357 от 07.12.2015, в котором отозвал письмо Минфина России от 06.10.15 № 03-11-09/57011. И теперь на всех уровнях считают, что уменьшать на этот 1% УСН - МОЖНО.

Шокирующие новости: в письме Минфина России от 06.10.15 № 03-11-09/57011 говорится, что этот 1% вообще не является фиксированным взносом и уменьшать на него налог УСН ИП не вправе. Напоминаю, что позиция Минфина (тем более такая ветренная) не является законодательным актом. Посмотрим на будущие судебные практики. Есть также письмо ФНС России от 16 января 2015 г. N ГД-4-3/330 , где высказывается позиция, что уменьшать этот 1% можно.

В 212-ФЗ статья 14 п.1. прямо сказано, что этот 1% является взносом в фиксированном размере, позиция Минфина, высказанная в письме Минфина России от 06.10.15 № 03-11-09/57011, противоречит этому закону:

1. Плательщики страховых взносов, указанные в пункте 2 части 1 статьи 5 настоящего Федерального закона, уплачивают соответствующие страховые взносы в Пенсионный фонд Российской Федерации и Федеральный фонд обязательного медицинского страхования в фиксированных размерах, определяемых в соответствии с частями 1.1 и 1.2 настоящей статьи.

1.1. Размер страхового взноса по обязательному пенсионному страхованию определяется в следующем порядке, если иное не предусмотрено настоящей статьей:

1) в случае, если величина дохода плательщика страховых взносов за расчетный период не превышает 300 000 рублей, - в фиксированном размере, определяемом как произведение минимального размера оплаты труда, установленного федеральным законом на начало финансового года, за который уплачиваются страховые взносы, и тарифа страховых взносов в Пенсионный фонд Российской Федерации, установленного пунктом 1 части 2 статьи 12 настоящего Федерального закона, увеличенное в 12 раз;

2) в случае, если величина дохода плательщика страховых взносов за расчетный период превышает 300 000 рублей, - в фиксированном размере, определяемом как произведение минимального размера оплаты труда, установленного федеральным законом на начало финансового года, за который уплачиваются страховые взносы, и тарифа страховых взносов в Пенсионный фонд Российской Федерации, установленного пунктом 1 части 2 статьи 12 настоящего Федерального закона, увеличенное в 12 раз, плюс 1,0 процента от суммы дохода плательщика страховых взносов, превышающего 300 000 рублей за расчетный период. При этом сумма страховых взносов не может быть более размера, определяемого как произведение восьмикратного минимального размера оплаты труда, установленного федеральным законом на начало финансового года, за который уплачиваются страховые взносы, и тарифа страховых взносов в Пенсионный фонд Российской Федерации, установленного пунктом 1 части 2 статьи 12 настоящего Федерального закона, увеличенное в 12 раз.

Также обращаю ваше внимание на:

Статья 75. Пеня

8. Не начисляются пени на сумму недоимки, которая образовалась у налогоплательщика (плательщика сбора, налогового агента) в результате выполнения им письменных разъяснений о порядке исчисления, уплаты налога (сбора) или по иным вопросам применения законодательства о налогах и сборах, данных ему либо неопределенному кругу лиц финансовым, налоговым или другим уполномоченным органом государственной власти (уполномоченным должностным лицом этого органа) в пределах его компетенции (указанные обстоятельства устанавливаются при наличии соответствующего документа этого органа, по смыслу и содержанию относящегося к налоговым (отчетным) периодам, по которым образовалась недоимка, независимо от даты издания такого документа), и (или) в результате выполнения налогоплательщиком (плательщиком сбора, налоговым агентом) мотивированного мнения налогового органа, направленного ему в ходе проведения налогового мониторинга.

Статья 111. Обстоятельства, исключающие вину лица в совершении налогового правонарушения

3) выполнение налогоплательщиком (плательщиком сбора, налоговым агентом) письменных разъяснений о порядке исчисления, уплаты налога (сбора) или по иным вопросам применения законодательства о налогах и сборах, данных ему либо неопределенному кругу лиц финансовым, налоговым или другим уполномоченным органом государственной власти (уполномоченным должностным лицом этого органа) в пределах его компетенции (указанные обстоятельства устанавливаются при наличии соответствующего документа этого органа, по смыслу и содержанию относящегося к налоговым периодам, в которых совершено налоговое правонарушение, независимо от даты издания такого документа), и (или) выполнение налогоплательщиком (плательщиком сбора, налоговым агентом) мотивированного мнения налогового органа, направленного ему в ходе проведения налогового мониторинга.

На три таких разъяснения можете ссылаться. Они выше.

При ЕНВД этот 1% можно платить до конца квартала и потом уменьшать ЕНВД.

Таблица по которой считают дополнительный 1% (при различных налоговых режимах)|

Режим налогообложения |

Где прописан доход |

||

|---|---|---|---|

|

Основание: часть 8 статьи 14 Федерального закона от 24 июля 2009 года № 212-ФЗ в редакции Федерального закона от 23.07.2013 № 237-ФЗ. Если вы применяете две или три системы(например, УСН+ЕНВД) то доход по этим системам нужно брать в сумме по всем системам. |

|||

|

(доходы от предпринимательской деятельности) |

Доходы облагаемые НДФЛ. Исчисляются в соответствии со ст.227 НК РФ Однако расходы можно учитывать на основе этого . Также при расчете дохода для исчисления 1% можно учитывать профессиональные налоговые вычеты (Письмо Минфина России от 26.05.2017 N 03-15-05/32399) |

Декларация 3-НДФЛ; п. 3.1. Лист В. При этом расходы не учитываются. |

|

|

Доходы, облагаемые Единым налогом. Исчисляются в соответствии со ст.346.15 НК РФ Последние письма говорят о том, что 1% доп взносов нужно считать только от доходов (письмо Минфина от 12.02.2018 № 03-15-07/8369) (письмо ФНС от 21.02.2018 № ГД-4-11/3541) (письмо ФНС от 21.01.2019 № БС-4-11/799. |

У многих вызывает затруднения считать налог УСН вместе с вычетом ПФР. Воспользуйтесь этой автоматизированной формой упрощенки в Эксель . В форме есть все года с учётом дополнительных взносом ИП. За более ранние года тоже есть - там же. |

||

|

Патентная система |

Потенциально возможный доход. Исчисляется в соответствии со ст.346.47 и 346.51 НК РФ |

Доход, от которого считается стоимость патента. При этом расходы не учитываются. |

|

|

Вмененный доход. Исчисляется в соответствии со ст.346.29 НК РФ |

Итог графы 4 Книги доходов и расходов. При этом расходы не учитываются. |

||

Если ИП было закрыто и открыто в одном и том же году?

Тогда периоды считают отдельно, как не связанные. Т.е. на один период даётся вычет 300 т.р. и на второй период работы ИП тоже дают вычет 300 т.р.(Письмо Минфина от 06.02.2018 № 03-15-07/6781). Однако мы не рекомендуем этой лазейкой пользоваться специально. Максимум вы получите 3000 р а за вычетом всех пошлин и то 1500 р. Времени и нервов потратить в десятки раз больше.

Пример доход 1 000 000 рублей. 27 990 руб: оплатить до 25 декабря 2017 года (это при любом доходе). Плюс 1% от разницы (1 000 000 - 300 000) = 7 000 руб дополнительно оплатить до 1 июля 2018 года на страховую часть ПФР.

Постановление конституционного суда

Суть его в том, что ИП на ОСНО при расчете дополнительного взноса (1% процент от дохода) в ПФР могут учитывать расходы . До этого ИП на любой системе рассчитывали дополнительный взнос из своих доходов. Решение распространяется только для ИП на ОСНО, однако ИП при других системах на него также могут ссылаться доказывая свою правоту через суд.

Отчетность

Срок платежа в пенсионный с 1 января по 31 декабря отчетного года. Срок уплаты дополнительного 1% с 1 января текущего года до 1 апреля(с 2018 года(за 20017 год) - до 1 июля) следующего года.

Можно платить взнос частями. Например, при ЕНВД нужно (при УСН желательно) платить поквартально, чтобы из налога вычитать.

При неуплате платежа ИП в ПФР в срок предусмотрена пеня

в размере 1/300 умноженная на ставку рефинансирования в день. Калькулятор пени

С 2012 года ИП не сдает отчетность в ПФР (кроме глав крестьянских хозяйств). За 2010 год было РСВ-2 , ранее АДВ-11.

Оплата

КБК

Почему КБК обычного ПФР и для превышения 300 т.р. совпадают с 2017 года? Платим на один КБК с 2017 года - они совпадают(письмо Минфина от 07.04.2017 № 02-05-10/21007).

КБК здесь верные.

C 22 февраля 2018 года ввели новый КБК для платежей свыше 1% страховых взносов - 182 1 02 02140 06 1210 160 (приказ от 27.12.2017 № 255н). Однако потом его отменили (приказ от 28.02.2018 № 35н). По дополнительному проценту КБК не меняется.

| Вид платежа | До 2017 года (за любой год - 2016, 2015 и пр.) | После 2017 года(за любой год - 2017, 2018, 2019 и пр.) |

|---|---|---|

| Страховые взносы на пенсионного страхование ИП за себя в ПФР в фиксированном размере (исходя из МРОТ) | 182 1 02 02140 06 1100 160 | 182 1 02 02140 06 1110 160 |

| Страховые взносы на пенсионного страхование ИП за себя в ПФР с доходов, превышающих 300 000 руб. | 182 1 02 02140 06 1200 160 | 182 1 02 02140 06 1110 160 |

| Страховые взносы на медицинское страхование ИП за себя в ФФОМС фиксированном размере (исходя из МРОТ) | 182 1 02 02103 08 1011 160 | 182 1 02 02103 08 1013 160 |

Сколько времени хранить платёжки? В течение 6 лет после окончания года, в котором документ последний раз использовался для начисления взносов и составления отчетности (Пункт 6 части 2 статьи 28 Федерального закона от 24.07.09 № 212-ФЗ) или 5 лет (п. 459 Приказ Минкультуры России от 25.08.2010 N 558)

Способы

Есть четыре способа:

Видео

Приглашаю посмотреть моё краткое видео о страховом взносе ИП.

Право не платить

Это право есть только при нулевом доходе за год, поэтому смысла от него почти нет.

С 2017 года сохраняется право не платить взносы. Однако регулируется оно другими законами.

С 2013 года можно не уплачивать фиксированные взносы за следующие периоды:

Однако, это если в вышеуказанные периоды предпринимательская деятельность не осуществлялась (ч.6-7 ст.14 закона 212-ФЗ), необходимо представление документов, подтверждающих отсутствие деятельности в указанные периоды. Т.е. все условия выше должны быть, а также доход должен быть ноль. При этом проще закрыть ИП .

Если я работаю по найму?

Вы обязаны платить взносы ИП в ПФР даже если за вас взносы платит работодатель в рамках трудового или гражданско-правого договора. Этот вопрос не спорный с законодательной точки зрения и шансы оспорить его через суд нулевые. Смотрите Письмо Минфина России от 19.02.2019 № 03-15-05/10358.

Добровольные взносы в ФСС ИП платить не имеет смысла если вы работаете по найму.

С помощью можно вести налоговый и бухучет на УСН и ЕНВД, формировать платежки, ПФР, СЗВ, Единый расчет 2017, подавать любую отчетность через интернет и пр.(от 250 р/мес.). 30 дней бесплатно, при первой оплате (если переход по этим ссылкам с этого сайта) три месяца в подарок. Для вновь созданных ИП сейчас (бесплатно).

Заканчивается 2016 год, а это значит, что подходит последний срок оплаты пенсионных взносов для ИП в 2016 году. Важно отметить, что взносы в ПФ ИП с 2017 года будут значительно видоизменены и для того, чтобы разобраться во всех нюансах предстоящих нововведений в ПФР для ИП, необходимо понять, что есть в 2016 году в системе Пенсионного фонда для ИП и что будет в 2017 году.

Каждый индивидуальный предприниматель с момента своей регистрации в едином реестре, получает обязанность осуществлять налоговые отчисления и страховые взносы в бюджетную систему России.

ИП: взносы в ПФР – 2017

Пенсионные взносы для ИП в 2017 году должны осуществляться в органы налоговой службы, а не в ПФР, как это происходит на текущий момент времени. Это одно из важнейших изменений в системе социального страхования, которое связано с передачей административных полномочий по сборам страховых взносов и их учета в ФНС . Все взносы, которые ранее осуществлялись в ПФР для ИП и в ФСС (кроме взноса «на травматизм») должны с 1 января 2017 года уплачиваться в ФНС по месту регистрации ИП. Правоотношения плательщиков страховых взносов и административного органа будут регулироваться гл. 34 НК РФ .

Если годовой доход у предпринимателя составил 600 000 рублей, он должен внести в ПФР взнос за 2016 год в размере: 23 153,33 + 3000=26 153,33 рублей.

Срок уплаты в Пенсионный фонд для ИП суммы платежа сверх предельной нормы дохода – до 1 апреля 2017 года. До конца 2016 года необходимо произвести для ИП выплаты в ПФР фиксированного платежа, а уже в начале следующего года рассчитать и внести дополнительный процент от сверхдохода.

Как рассчитать налог в Пенсионный фонд для ИП?

Расчет суммы платежей в ПФР ИП за себя 2017 будет также происходить, исходя из показателя МРОТ. На сегодняшний день МРОТ составляет 7500 рублей (такой же показатель будет на 1 января 2017 года, новый МРОТ в 7800 рублей начнет действовать лишь с 1 июля 2017 года).

Платежи в ПФР ИП в 2017 году составят в ПФР: 7500 х 12 х 26% = 23 400 рублей, в ФФОМС: 7500 х 12 х 5,1% = 4590 рублей.

Так что пенсионный и «медицинский» взносы ИП подрастет, по сравнению с нынешним годом: размер фиксированных страховых взносов ИП в 2017 году составит 27 990 рублей, если доход за 2017 год не превысит 300 000 рублей.

Сумма дополнительного взноса от сверхприбыли будет также рассчитываться в размере 1%, но при этом она не должна быть более 163 800 рублей.

В 2017 году КБК в платежке будут изменены в соответствии с данными нового администратора – первые цифры КБК должны быть 182 (ФНС).

Отчет в ПФР ИП за себя в 2017 году

ИП за себя по страхвзносам не должны отчитываться в Пенсионный фонд. Отчет положен лишь в том случае, если ИП имеет сотрудников и платит им зарплату или деньги по ГПХ. В таком случае отчетность составляется по форме РСВ-1 ПФР . Для ИП с численностью работников менее 25 человек отчет сдается в бумажном виде, за год – в привычные сроки – не позднее 15 числа месяца, следующего за окончанием квартального месяца. Предприниматели с большой численностью людей обязаны сдавать отчетность в электронном виде позднее 20 числа того же периода.

Форма отчетности по взносам ИП в 2017 году за своих работников изменится. С нового года все плательщики и в том числе ИП должны будут сдавать единый расчет по страховым взносам в налоговый орган, который фактически объединит РСВ-1, 4-ФСС , РСВ-2 , РВ-3. Условия предоставления бумажного или цифрового отчета не изменились, в отличии от срока его предоставления. За первый квартал 2017 года ИП-работодатели должны будут предоставить единый расчет по страховым взносам не позднее 30 числа месяца, следующего за отчетным периодом.

В ПФР ИП с 2017 года должны продолжать предоставлять информацию по персонифицированному учету: СЗВ-М (ежемесячно, не позднее 15-го числа после окончания отчетного месяца) и персучет за год, уже в 2018 году.

Какими будут взносы ИП за себя в 2016 году? Это традиционно актуальный вопрос для всех бизнесменов.

Взносы в ПФР – это обязательный платеж для всех бизнесменов, выбравших форму ИП для ведения своего дела. Платежи ИП должен перечислять независимо от размера полученной им выручки или убытков.

Уже с первого дня после регистрации своего дела начинают начисляться пенсионные взносы.

Этот момент не учитывают многие начинающие бизнесмены: они полагают, что при отсутствии доходов от ведения бизнеса не обязаны платить деньги в Пенсионный фонд. Неоднократно велись судебные разбирательства на данную тему. При этом суды в большинстве случаев на стороне ПФР.

Законодательно предусмотрен достаточно узкий перечень случаев, когда оплата пенсионных отчислений необязательна, и он не подлежит расширительной трактовке. Это, в частности, отпуск по уходу за ребенком до 1,5 года, срочная служба в армии, уход за ребенком-инвалидом 1 группы. При этом предпринимательская прибыль в данные периоды должна полностью отсутствовать.

Уплата пенсионных отчислений обязательна и для предпринимателей пенсионного возраста и владельцев социально-ориентированного бизнеса. Вид деятельности ИП не играет в данном случае никакого значения.

Обязанность перечислять страховые взносы ИП пропадает только вместе с ликвидацией предпринимательского статуса в установленном законом порядке.

До 2014 года платежи ИП были едины для всех, независимо от размера доходов. Но по последним изменениям в законодательстве взносы за себя зависят от размера выручки.

В 2013 году взносы в ПФР возросли более чем в 2 раза. Таким образом законодатели хотели закрыть дыру в бюджете Пенсионного фонда за счет предпринимателей. Но на практике резкое увеличение налога привело к массовому закрытию российских ИП. Для ряда предпринимателей новый размер страховых взносов оказался неподъемным и делал их бизнес нерентабельным. В результате в ПФР поступило еще меньше налогов, чем в 2012 году.

Осознав ошибочность столь резкого увеличения налоговой нагрузки, законодатели решили применять дифференцированный подход в отношении отчислений в Пенсионный фонд. По новым правилам, вступившим в силу в 2014 году, предпринимателей разделили на две группы:

- ИП с небольшими годовыми доходами до 300000 р. платят, как и раньше, только фиксированный платеж;

- ИП с доходами свыше 300000 р. уплачивают еще 1% от полученных доходов сверх указанной суммы.

Таким образом, пенсионные отчисления сегодня состоят из двух частей: фиксированный платеж + 1% от сверхдоходов более 300000 р. Рассмотрим порядок расчета более подробно.

Порядок расчета фиксированных платежей ИП в 2016 году

Фиксированный платеж ИП состоит из двух частей: первая идет на пенсионное страхование в ПФР, вторая – на медицинское в ФОМС. Ранее отчисления в ПФР делились на страховую и накопительную часть пенсии. Но последняя уже несколько лет заморожена правительством, поэтому все деньги идут на страховую часть (выплаты нынешним пенсионерам, которые учитываются на пенсионном счете ИП).

Фиксированные взносы в ПФР рассчитываются не на основе реальной выручки предпринимателя, а исходя из МРОТ. В январе 2016 года он составлял 6204 р. Ежегодно вместе с ростом МРОТ увеличиваются и страховые взносы. В текущем году они выросли совсем несущественно: на 745,68 р.

Важный момент: несмотря на то что с июля 2016 года будет действовать новый МРОТ в размере 7500 р., на взносы за себя он не повлияет. Связано это с тем, что отчисления ИП в ПФР имеют фиксированный размер, который определяется исходя из МРОТ, действовавшего на начало года.

Страховые взносы ИП платит по следующим тарифам: 26% в ПФР и 5,1% – в ФОМС. Они едины для всех бизнесменов независимо от применяемого ими налогового режима.

Таким образом, размер страховых взносов ИП в 2016 году составит 6204*26%*12=19356,48 р. Еще 3796,85 р. необходимо перечислить в ФОМС (6204*12*5,1%). Те ИП, доходы которых по итогам года составят менее 300000 р., никаких дополнительных платежей производить не должны. 23153,33 р. – это минимальные отчисления в ПФР при условии работы ИП в течение всего года.

А как рассчитать размер страховых взносов за неполный период тем предпринимателям, которые только зарегистрировали свой бизнес в 2016 году или решили ликвидировать его до конца года? Для расчета отчислений за неполный период используется следующая формула: МРОТ*количество дней ведения предпринимательской деятельности/количество дней в месяце.

Например, ИП зарегистрировался 15 марта, а снялся с учета 20 ноября. В марте деятельность велась 16 дней, в ноябре – 20. Расчет платежа за март будет иметь следующий вид: 16/31*6204*26%=832,5 р.; за ноябрь: 20/30*6204*26%=1075,4 р. ИП работал 7 полных месяцев. Платеж за этот период составит 7*6204,26%=11291,3 р. Таким образом, за период своей предпринимательской деятельности ИП обязан перечислить 13199,2 р.

Сроки для уплаты пенсионных отчислений

Фиксированные взносы ИП может перечислять помесячно, ежеквартально или единым платежом в начале или в конце года. В этом их отличие от пенсионных отчислений за наемных сотрудников ИП. В данном случае взносы должны уплачиваться ежемесячно до 15 числа месяца, следующего за отчетным.

Единственное ограничение по срокам: фиксированные платежи необходимо заплатить до конца 2016 года (до 31 декабря). Уже с 1 января 2017 года на просроченную задолженность будут насчитываться пени. Стоит учитывать, что из-за изменения ключевой ставки, к которой привязан расчет пени, они возросли сразу на 33%.

Помимо предусмотренных законом штрафных санкций в отношении неплательщиков, индивидуальные предприниматели имеют другие стимулы для своевременной оплаты страховых взносов. Так, ИП на УСН с объектом “доходы минус расходы” и на ОСНО могут учесть в расходах, уменьшающих налогооблагаемую базу, только фактически уплаченные взносы. Начисленные, но не переведенные в бюджет платежи брать в расчет нельзя. Это может привести к возникновению переплаты по налогу.

ИП без работников на УСН с объектом “доходы” и на ЕНВД вправе уменьшать аванс по налогу и сам единый налог на уплаченные взносы. Поэтому таким налогоплательщикам выгодно оплачивать их ежеквартально до момента подачи вмененной декларации при ЕНВД или до последнего дня в квартале при УСН.

Отчитываться по взносам ИП за себя в 2016 году не нужно. Данная форма отчетности в ПФР уже несколько лет не действует.

Пенсионные взносы с доходов более 300000 рублей

Порядок расчета страховых взносов с суммы более 300000 р. зависит от выбранной предпринимателем системы налогообложения. Для расчета налоговой базы по взносам с доходов более 300000 р. учитываются:

- выручка для УСН или ОСНО (что важно отметить: берется показатель без уменьшения на размер расходов);

- потенциальный размер прибыли на ЕНВД и ПСН.

При совмещении нескольких налоговых режимов доходы от них складываются. Важно учитывать, что расчет данного дополнительного платежа контролируется представителями Пенсионного фонда. К ним поступает информация о полученных предпринимателем доходах за год из Налоговой службы на основании сданных деклараций.

Платеж направляется только в ПФР, в ФОМС данные отчисления не поступают. Деньги можно заплатить до конца года, но предельный срок установлен до 15 марта 2017 года (для доходов, полученных в 2016 году).

Приведем пример. Предприниматель заработал в 2016 году 350000 р. на УСН, еще 120000 р. составил его потенциальный доход от работы на «вмененке». Совокупный доход за 2016 год – 470000 р. Налог в ПФР 1% нужно заплатить с 170000 р.: (470000-300000)*1%. 1700 р. нужно перечислить в дополнение к фиксированному платежу.

Отчисления со сверхдоходов не могут быть бесконечно большими. Законодательно установлен предельный размер взносов в ПФР. Он рассчитывается как восьмикратный размер МРОТ, умноженный на число месяцев и страховой тариф (6204*8*12*26%).

Таким образом, максимальная величина пенсионных взносов составляет в 2016 году 154851,84 р. (это больше на 5965,44 р. уровня прошлого года).

Несмотря на многочисленные споры о том, можно ли учитывать взносы в ПФР со сверхдоходов в составе расходов или уменьшать на них авансы, Минфин все же признал данный платеж обязательным и приравнял его к фиксированным, а также допустил возможность его учета в качестве расхода, уменьшающего доходы или авансы.

Можно сделать и самостоятельно вручную, а можно использовать калькулятор страховых взносов… В любом случае нужно знать методику расчета сумм за ИП, чтобы вводить нужные показатели.

В этой статье мы ударим по проблеме из двух орудий: здесь и онлайн-калькулятор, и подробные указания по расчету страховых взносов вручную. Вы узнаете все!

Формула расчета

Расчет страховых взносов за ИП на год: МРОТ*26%*12 мес.= 6204*26%*12 = 19356,48 руб.

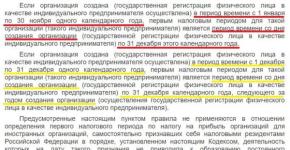

![]()

![]() Вычисляется сумма страховых взносов в ПФР за полный год. Встав на учет как индивидуальный предприниматель на протяжении года, платеж рассчитывается только за время регистрации, то есть за неполный год. Формула такова: взнос за полный месяц / число календарных дней за неполный месяц * число календарных дней деятельности ИП. При этом неважно, работал бизнесмен фактически или нет. Важен факт его регистрации ЕРГНИП. По этой же формуле считаем платеж при снятии ИП с учета налоговой инспекцией.

Вычисляется сумма страховых взносов в ПФР за полный год. Встав на учет как индивидуальный предприниматель на протяжении года, платеж рассчитывается только за время регистрации, то есть за неполный год. Формула такова: взнос за полный месяц / число календарных дней за неполный месяц * число календарных дней деятельности ИП. При этом неважно, работал бизнесмен фактически или нет. Важен факт его регистрации ЕРГНИП. По этой же формуле считаем платеж при снятии ИП с учета налоговой инспекцией.

За себя имеют тот же алгоритм вычислений, что и в предыдущие годы. Ежегодно изменяется только МРОТ (минимальный размер оплаты труда). Законодательство Российской федерации индексирует оплату труда на процент инфляции по стране. Тариф страховых взносов за предпринимателя (26%) отличается от тарифа за наемных работников (22%).

Определение статьи 4 Федерального закона №212-ФЗ гласит, что день постановки на учет и снятия с него, расчетом не учитываются. Но на практике это правило часто нарушается…

Онлайн-калькулятор для расчета страховых взносов ИП за себя

Необходимо уплатить страховых взносов на сумму: - р.

Выплата складывается из:

Дополнительный платеж в пенсионный фонд

Фиксированная оплата в ПФР в 2016 году для ИП за себя предполагает, что годовой доход бизнесмена составит менее 300 тыс.руб. С суммы превышения 300 тыс.руб. следует начислить и уплатить еще один процент Пенсионному фонду. Это и есть дополнительный платеж. Сведения о доходах ИП внебюджетным фондам передают налоговые органы из представленных деклараций.

ИП на общем режиме налогообложения отражают годовой доход декларацией 3-НДФЛ. ИП на УСН — декларацией по упрощенной системе налогообложения. Из декларации по ЕНВД берется сумма вменённого налога, принимаемая за доход. А для ИП на ПСН используется сумма потенциально возможного дохода. Если применяется несколько режимов налогов, то доходы по каждому из них суммируются.

Порядок уплаты страховых взносов ИП за себя

Оплата страховых взносов в ПФР предусматривает как добровольный авансовый платеж, так и единовременную оплату. Платить можно как угодно, но следует учитывать возможность уменьшения налога. Главное, перечислить до 31 декабря. Дополнительный платеж перечисляют до 1 апреля будущего года.

Учитывая используемую систему налогообложения, налог на свои доходы уменьшают на сумму перечисленных страховых взносов в ПФР. Этим правом пользуются ИП на УСН «доходы» и и ИП на ЕНВД без наемных работников. Они уменьшают рассчитанный налог на сумму фиксированных страховых взносов за ИП, если суммы уплачены до представления декларации. Предприниматели, применяющие общую систему налогов и УСН «доходы минус расходы», включают платежи страховых взносов за ИП в расходы и, таким образом, уменьшают налогооблагаемую базу.

Cтраховые взносы в ПФР в 2016 году для ИП за себя рекомендуется платить ежеквартально.

Онлайн-калькулятор для расчета страховых взносов ИП за себя обновлено: Ноябрь 30, 2018 автором: Все для ИП