Как посчитать эффективный процент по вкладу? Расчет эффективной процентной ставки по вкладу.

-

После того, как Центробанк РФ обязал коммерческие банки

раскрывать эффективную процентную ставку (ЭПС) по кредитам, это

словосочетание прочно вошло в лексикон наших соотечественников. Меж

тем, мало кто из них знает, что это такое. Данная статья призвана

заполнить такой досадный пробел в знаниях, а также раскрыть один из

приемов вычисления ЭПС.

Собственно, смысл эффективной процентной ставки достаточно прост — она призвана отражать реальную стоимость кредита с точки зрения заемщика, то есть учитывать все его побочные выплаты, непосредственно связанные с кредитом (помимо платежей по самому кредиту). Например, такими побочными выплатами являются печально известные «скрытые» банковские комиссии — комиссии за открытие и ведение счета, за прием в кассу наличных денег и т.п. Другой пример: если вы берете автокредит, то банк обязует вас страховать приобретаемый автомобиль на протяжении всего срока кредитования. При этом страховка будет являться для вас обязательной побочной выплатой (правда, уже не самому банку, а страховой компании).

Что интересно, Центробанк, обязав коммерческие банки раскрывать эффективную процентную ставку по кредитам и даже предоставив формулу для ее расчета, не указал, какие конкретно платежи должны в этот расчет включаться. В результате разные банки придерживаются разных точек зрения на этот вопрос: многие, например, не включают в расчет как раз страховые выплаты.

Тем не менее, наиболее правильным и справедливым выглядит подход, согласно которому в расчет эффективной процентной ставки включаются все платежи, которые являются обязательными для получения данного кредита. В частности, все обязательные страховые выплаты.

Разобравшись с этим вопросом, мы теперь можем дать строгое определение эффективной процентной ставки.

Эффективная процентная ставка — это сложная процентная ставка по кредиту, рассчитанная в предположении, что все платежи, необходимые для получения данного кредита, идут на его погашение.

То есть, если в результате получения кредита размером S 0 заемщик вынужден совершать платежи R 0 , R 1 , R 2 , ..., R n в моменты времени t 0 = 0, t 1 , t 2 , ..., t n соответственно (сюда входят как платежи по самому кредиту, так и побочные комиссии, страховые выплаты и т.п.), то эффективная процентная ставка i находится из соотношения

Если все платежи заемщика, за исключением, возможно, самого первого, одинаковы (R 1 = R 2 = ... = R n = R ), то в соответствии с формулой вычисления суммы конечной геометрической прогрессии соотношение для определения эффективной процентной ставки будет таким:

|

|

К сожалению, найти точное значение эффективной процентной ставки даже в таком сравнительно простом случае невозможно, поэтому приходится его подбирать (лучше всего — при помощи специального численного метода). Как именно — об этом пойдет речь далее.

Пример.

Для кредита со следующими условиями:

- срок кредитования — 3 года;

- процентная ставка (будем обозначать ее j ) — 18% годовых;

- схема погашения кредита — ежемесячными равными (аннуитетными) платежами;

- комиссия за организацию кредита — 1% от его суммы;

- ежемесячная комиссия за ведение ссудного счета — 0,1% от суммы кредита

эффективная процентная ставка будет составлять 22,8%. Для проверки найдем значения всех переменных, присутствующих в формуле (3):

Подставляя эти значения в формулу (3), после сокращения на S 0 легко убеждаемся в справедливости равенства (если, конечно, пренебречь погрешностью округлений):

.

Общий метод вычисления ЭПС

Итак, мы уже отметили, что размер эффективной процентной ставки даже для относительно простых ссудных операций нельзя найти с помощью какой-либо формулы. На помощь здесь приходят так называемые численные методы , которые позволяют за конечное число шагов вычислить приближенное значение искомой величины с необходимой точностью.

Общий метод приближенного вычисления эффективной процентной ставки, который мы рассмотрим далее, может применяться для любой ссуды, платежи по которой совершаются через одинаковые промежутки времени. Его основу составляет численный метод Ньютона , суть которого, в общих чертах, заключается в следующем.

Допустим, нам нужно найти решение уравнения f (x ) = 0, где f (x ) — некоторая дифференцируемая функция. Тогда при определенных условиях последовательность чисел {x (k ) }, где самое первое значение x (0) выбирается самостоятельно, а каждое последующее находится по формуле

|

|

сходится к точному решению этого уравнения. Нам сейчас не важно, что это за условия, при желании информацию об ограничениях метода Ньютона можно легко отыскать.

Посмотрим теперь, как использовать этот метод для вычисления эффективной процентной ставки.

Введем новую величину v τ = (1 + i ) -τ , которая называется множителем дисконтирования для периода времени τ. С ее помощью формулу (2), представляющую собой общее соотношение для нахождения эффективной процентной ставки, можно переписать следующим образом:

![]() .

.

Нахождение корня этого уравнения эквивалентно нахождению корня функции

![]() .

.

Эта функция имеет только один положительный корень (нас интересуют только положительные корни), причем, он лежит в интервале (0, 1). Этот корень можно легко найти с помощью метода Ньютона, предварительно вычислив производную функции f (x ):

![]() .

.

x (0) = 1, с помощью формулы (4) мы получим последовательность чисел x (k ) , сходящихся к точному значению v τ . Приближенное значение искомой эффективной процентной ставки находится из следующего соотношения:

(предполагается, что мы закончили вычисления на шаге с номером n ).

Пример

Найдем эффективную процентную ставку для ссуды размером S 0 = 1000 фунтов стерлингов Соединенного Королевства, выданной на год под простую процентную ставку j = 20%. Для погашения ссуды заемщиком были внесены следующие частичные платежи:

- R 1 = 600 фунтов стерлингов через 3 месяца (t 1 = ¼) после начала сделки;

- R 2 = 310 фунтов стерлингов через 9 месяцев (t 2 = ¾) после начала сделки;

- R 3 = 194,25 фунтов стерлингов через год (t 3 = 1) после начала сделки.

В качестве периода времени τ выберем один квартал (τ = ¼). В соответствии с описанным выше методом, введем вспомогательную функцию

f (x ) = 600 x + 310 x 3 + 194,25 x 4 - 1000

и найдем ее производную:

f (x ) = 600 + 930 x 2 + 777 x 3 .

Теперь, выбрав в качестве начального приближения x (0) = 1, с помощью формулы (4) построим последовательность приближенных значений дисконтирующего множителя v τ и эффективной процентной ставки i :

k x (k ) i 0 1 i ≈ 0 1 0,95481144343303 i ≈ 0,20317704736717 2 0,95284386714354 i ≈ 0,21314588059674 3 0,95284030323558 i ≈ 0,2131640308135 4 0,95284030322392 i ≈ 0,21316403087292 5 0,95284030322392 i ≈ 0,21316403087292 Уже на пятом шаге расчет привел к тому же результату, что и на предыдущем, причем с точностью, которая вам вряд ли когда-нибудь сможет понадобиться. Полученный результат более чем на 1,3% превышает заявленную (номинальную) процентную ставку по ссуде, хотя здесь не было ни скрытых комиссий, ни каких-либо других дополнительных выплат.

Замечание. Лучший способ быстро произвести расчет эффективной процентной ставки (не имея под рукой специального финансового калькулятора или компьютерной программы) — это воспользоваться каким-нибудь табличным редактором. Например, в онлайновом табличном редакторе Google весь расчет выглядит примерно следующим образом:

Рис. Вычисление эффективной процентной ставки с помощью табличного редактора

Обратите внимание на следующие моменты:

- В табличном редакторе не нужно вручную вычислять коэффициенты при степенях x для производной — они могут быть найдены по формуле, как показано на первом рисунке.

- С помощью функции SERIESSUM (второй рисунок) можно легко вычислять значения как самой функции f (x ), так и ее производной.

Пример

Разберем теперь более сложный, но более актуальный пример.

Кредит размером 24 тысячи евро, выданный на два года под 12% годовых, погашается ежемесячными платежами в соответствии с дифференцированной схемой . Комиссия за организацию кредита составляет 1% от его суммы. Кроме того, каждый месяц с заемщика взимается комиссия за ведение ссудного счета размером 0,1% от суммы кредита. Нам нужно найти эффективную процентную ставку по данному кредиту.

Прежде всего, построим график погашения кредита (без учета структуры платежей). Платежи в счет погашения кредита образуют арифметическую прогрессию с начальным членом

A 1 = ( + 0,12 × ) × 24 000 = 1240 евро

и разностью

- (0,12 × × 24 000) × = - 10 евро.

Кроме того, при получении кредита заемщик был вынужден заплатить 0,01 × 24 000 = 240 евро, а каждый месяц с него взимается комиссия размером 0,001 × 24 000 = 24 евро. Значит, график платежей по кредиту имеет следующий вид:

Рис. График платежей по кредиту

Значения столбца «с комиссией, Rk », за исключением самого первого (с индексом 0), совпадают с коэффициентами при степенях x у функции f (x ), которую мы будем использовать в расчетах. Для получения первого коэффициента (при нулевой степени x ) нужно из начального платежа R 0 = 240 вычесть размер кредита (формула в левом верхнем углу):

Рис. Нахождение коэффициентов функции f(x)

Коэффициенты при степенях x у производной f "(x ) находятся по уже известному нам принципу:

Рис. Нахождение коэффициентов производной f"(x)

Теперь, наконец, можно применить метод Ньютона для нахождения месячного множителя дисконтирования (формула в левом верхнем углу):

Рис. Нахождение месячного множителя дисконтирования

Одновременно с вычислением месячного множителя дисконтирования определяем саму эффективную процентную ставку i :

Рис. Нахождение эффективной процентной ставки

Как и в примере из предыдущего параграфа, метод Ньютона привел нас к окончательному ответу всего лишь за пять вычислений: эффективная процентная ставка по рассматриваемому кредиту приближенно равна 16,38%, на 4,38% больше, чем номинальная ставка.

Вычисление ЭПС для аннуитета

Метод, который мы рассмотрели выше, при правильном его применении, достаточно удобен. Но в определенных случаях, а именно, для аннуитетной схемы погашения кредита, эффективную процентную ставку можно найти еще быстрее и проще. Собственно, основное преимущество метода, который мы рассмотрим далее, заключается в его большей компактности.

Перепишем формулу (3) — соотношение для определения эффективной процентной ставки, которое справедливо при погашении кредита аннуитетными платежами — с помощью уже знакомого нам множителя дисконтирования v τ = (1 + i ) -τ :

Для нахождения корня уравнения (6) можно использовать уже знакомый нам метод Ньютона.Для этого введем функцию

![]()

и найдем ее производную:

![]() .

.

Теперь, если в качестве начального приближения выбрать

|

|

то с помощью формулы (4) можно получить последовательность чисел {x (k ) }, приближающихся к точному значению множителя дисконтирования v τ .

Пример

Найдем эффективную процентную ставку для кредита из самого первого примера. Условия, напомню, были такие:

- срок кредитования — 3 года;

- процентная ставка j — 18% годовых;

- схема погашения кредита — ежемесячными равными (аннуитетными) платежами;

- комиссия за организацию кредита — 1% от его суммы;

- ежемесячная комиссия за ведение ссудного счета — 0,1% от суммы кредита.

Вычислять эффективную процентную ставку по этому кредиту, по-прежнему, будем с помощью какого-нибудь удобного табличного редактора. Вот так приблизительно будут выглядеть начальные условия (нет необходимости вручную вычислять размеры платежей — можно использовать нужные формулы непосредственно в ячейках таблицы):

Рис. Внесение начальных условий

Следующий шаг — это вычисление коэффициентов функции f (x ):

Рис. Вычисление коэффициентов функции f (x )

Первый коэффициент по совместительству является начальным приближением x (0) . Переносим его в соответствующую ячейку и по методу Ньютона вычисляем несколько приближений месячного множителя дисконтирования (обратите внимание на формулу в левом верхнем углу):

Рис. Вычисление месячного множителя дисконтирования

Одновременно с этим вычисляем приближенные значения эффективной процентной ставки i :

Рис. Вычисление эффективной процентной ставки

Как видите, после восьми вычислений мы еще раз подтвердили, что эффективная процентная ставка по рассматриваемому кредиту составляет около 22,8%, на 4,8% больше, чем номинальная.

Замечание. Один раз заполнив формочку, подобную приведенной на рисунках, вы впоследствии сможете моментально определять эффективную процентную ставку по любому кредиту, погашаемому в соответствии с аннуитетной схемой, только лишь меняя начальные условия.

В заключение хочется сделать еще одно важное общее замечание. Рассмотренный нами метод гарантированно сойдется (то есть приведет к искомым значениям множителя дисконтирования и эффективной процентной ставки), если в качестве начального значения выбрать величину (7). Если же взять какое-нибудь другое начальное приближение, то метод может сойтись ко второму корню функции f (x ) — единице (соответствующее значение эффективной процентной ставки равно нулю). Например, в рассмотренном нами примере так произошло бы, возьми мы в качестве начального приближения любое число больше 0,992.

И еще одно общее замечание относительно выбора численного метода. Существует великое множество численных методов, многие из которых вполне можно было бы применить для решения наших задач. Метод Ньютона был выбран из-за его, на мой взгляд, оптимального соотношения между сложностью применения и скоростью сходимости (вы ведь помните, мы ни в одном из примеров не делали больше восьми вычислений). Существуют более быстрые, но более сложные для понимания методы. Существуют более простые методы, с меньшим количеством ограничений и гарантированной сходимостью, но требующие большого количества вычислений. Например, если бы мы в последнем примере использовали широко известный метод простой итерации , то для достижения требуемой точности нам пришлось бы сделать около сотни вычислений. Понятно, что эти вычисления делает программа, но тем не менее.

Пассивный доход всегда будет привлекательным, поскольку позволяет зарабатывать деньги, не прилагая усилий. Одним из наиболее надежных, хоть и не очень прибыльных, видов пассивного дохода считается . Для определения его доходности используется номинальная процентная ставка. Но более объективную информацию дает эффективная ставка по вкладу. Рассмотрим, что это такое, и как она рассчитывается.

Эффективная процентная ставка: что это такое?

Эффективная ставка – это ставка по вкладу, позволяющая оценить реальный доход, который вкладчик получит от размещения средств в банке. Она учитывает капитализацию процентов, потому всегда немного превышает номинальную ставку, то есть ту, которую банк указывает в информации о депозите. Благодаря эффективной ставке вкладчик может сравнить реальную выгоду, которую он получит от размещения денег в разных банках.

Сегодня банки предлагают различные варианты начисления и выплаты процентов:

- проценты начисляются и выплачиваются ежемесячно;

- проценты начисляются и выплачиваются по окончании срока депозита;

- проценты начисляются и выплачиваются авансом при оформлении вклада;

- проценты капитализируются, то есть после начисления прибавляются к депозиту.

Чем интересна капитализация?

Вклады с капитализацией процентов более выгодны, поскольку в итоге позволяют получить больший доход. За счет чего он получается? Если проценты начисляются каждый месяц, то они добавляются к телу вклада. Таким образом, за первый месяц проценты начисляются на первоначальную сумму, за второй – на сумму, увеличенную на начисленные проценты, и т. д.

Формула для расчета эффективной ставки

Очевидно, что чем больше будет N (число периодов начисления процентов), тем больше и сама ЭС. К примеру, если банк производит начисление процентов (капитализацию) каждый месяц, то N=12, а если каждый квартал, то N=4. Отсюда следует, что надо выбирать вклады с максимально возможным периодом капитализации.

Имея все необходимые данные, каждый может сам определить эффективную процентную ставку (ЭС). Но намного проще воспользоваться калькулятором вкладов, который можно найти в интернете. Заносите в форму исходные данные, и быстро получайте результат.

Можно вбить в любом поисковике фразу «калькулятор вкладов», или перейти на сайт одного из них, например, http://fincalculator.ru/kalkulyator-vkladov. Обратите внимание, что не все онлайн-калькуляторы рассчитывают ЭС.

На вышеприведённом калькуляторе мы и приведём пример расчёта доходности сравниваемых вкладов.

Пример расчета доходности

Чтобы понять, как считать доходность и убедиться, что с капитализацией она действительно выше (то есть ЭС у такого депозита выше), разберем один пример. Гражданин Антонов решил воспользоваться простым процентом и положил в банк 50000 рублей под 8% годовых на 1 год. По истечении срока депозита он получил 4000 рублей прибыли.

Гражданин Миронов также положил на 1 год в другой банк 50000 рублей под 8% годовых, но при этом отдал предпочтение вкладу с ежемесячной капитализацией процентов. Каждый месяц у него росла сумма депозита, на которую начислялись проценты, и по окончании срока его прибыль составила 4150 рублей.

Этот пример показывает, что при прочих равных условиях гражданин Миронов получит в итоге на 150 рублей больше со своего вклада, чем гражданин Антонов. И это благодаря капитализации процентов.

Как видите, эффективная ставка во втором случае будет выше номинальной на 0,3%, а в первом случае ставки будут одинаковы. Вы можете также сами подставить значения в вышеприведённую формулу расчёта и проверить правильность расчёта ЭС.

- При выборе банка для размещения вклада нужно внимательно изучать условия и просчитывать конечную прибыль. Если вы не нуждаетесь в ежемесячном снятии процентов, выгоднее будет их капитализировать. Потому стоит выбирать вклады, где такая возможность предусмотрена.

- При этом нужно учитывать, что для банков вклады с капитализацией несколько более сложны в обслуживании, ведь нужно выполнять дополнительные операции. Потому номинальные ставки по таким депозитам могут быть чуть ниже, чем по другим срочным вкладам. Однако при долгосрочном вложении капитализация приведет к существенному увеличению эффективной ставки и сделает вклад более выгодным.

- При выборе конкретного вклада обращайте внимание на различные условия: номинальная ставка, периодичность начисления процентов, срок действия, возможность пополнения и досрочного снятия. Это все в конечном итоге повлияет на эффективную ставку по вкладу.

- Рассчитать эффективную ставку поможет онлайн-калькулятор. Хотя некоторые банки в информации о вкладах указывают именно такой параметр. Однако для вкладчиков привычнее видеть номинальную ставку, и уже по ней самостоятельно произвести необходимые расчеты.

Обратите внимание, что если банк в своих условиях прописывает полную или частичную потерю процентов при частичном снятии, то это приведёт к уменьшению ЭС – правильно выбирайте вклады!

Эффективная ставка по вкладу -это характеристика вкладов с системой капитализации процентов. Она отличается от номинальной ставки, указанной в договоре.

Обычный вклад выглядит так. Вкладчик приносит банку деньги во вклад. По вкладу назначают процентную ставку. Эта ставка называется номинальной. Проценты по вкладу начисляют и выплачивают только в конце срока действия вклада.

Вклад с капитализацией процентовимеет иную схему начисления процентов.Проценты по вкладу начисляют ежемесячно. И так же ежемесячно выдают.Но банк неотдаёт деньги вкладчику на руки. А причисляет их к основной сумме вклада. И в следующем месяце проценты начисляются уже на эту новую (возросшую) сумму. Процедура начисление процентов - причисление процентов к сумме вклада будет циклически повторятся ежемесячно до тех пор, пока не закончится срок действия вклада.

Очевидно, что если каждый месяц сумма вклада возрастает, то ежемесячное начисление процентовтоже будет увеличиваться. Так же очевидно, что конечный доход от вклада с капитализацией процентов окажется выше, чем от простого вклада с той же самой номинальной ставкой и с тем же сроком действия.

Настало время проиллюстрировать сказанное на примере.

Некий гражданин положил в банк сто тысяч рублей на год по номинальной ставке в12 процентов годовых. через год он получит прибыль(100000 /100)*12=12000 рублей.

Кто не помнит, как считать проценты от вклада, пожалуйте сюда

Другой гражданин тоже положил в банк на год сто тысяч рублей под 12%, но на вклад с капитализацией процентов.

Расчёт доходов этого гражданина выглядит иначе.12% годовых, это в грубом приближении 1% в месяц

доход за 1-й месяц 10000*0,01=1000

доход за 2-й месяц (100000+1000)*0,01=1010

доход за 3-й месяц (101000+1010)*0,01=1020,1

доход за 4-й месяц (102010+1020,1)*0,01=1030,301

доход за 5-й месяц (103030,3+1030,301) *0,01=1040,61

доход за 6-й месяц (104060+1040,61)*0,01=1051,01

доход за 7-й месяц(105100,61+1051,01)*0,01=1061,51

доход за 8-й месяц (106151,62+1061,51)*0,01=1072,13

доход за 9-й месяц (107231,13+1072,13)*0,01=1083,03

доход за 10-й месяц (108303,26+1083,03)*0,01=1093,86

доход за 11-й месяц (109369,29+1093,86)*0,01=1104,63

доход за 12-й месяц (110463,15+1104,63)*0,01=1115,68

Совокупный доход составил 12682,86 рублей.

Т.е. второй вкладчик по истечении срока вклада получит на 682 рубля больше.

А теперь пересчитаем сколько процентов составляет сумма 12682,86от первоначальных ста тысяч

(12682,86/100000)*100=12,68286%такова итоговая доходность вклада с капитализацией с номинальной ставкой 12% годовых.Эта итоговаядоходность как раз и называется эффективная доходность по вкладу с капитализацией.

Иногда (редко) банки указывают эффективную доходность в договоре. Но по закону они обязаны указывать номинальную ставку. Поэтому эффективную ставку вкладчик вынужден или рассчитывать сам, или довериться банкирам в надежде, что те заплатят честно. Как правило, капитализация увеличивает доходность вклада на 0,5-1,5 процента годовых. Если номинальная доходность в пределах 8-15%, то эффективная ставка, ориентировочно, будет больше на пол-процента, Если номинальная ставка 15% и выше, то капитализация добавляет один процент к доходности. Тридцать процентов годовых и выше - капитализация даёт плюс полтора процента. Всё это грубые прикидки. Надо сказать, что найти на российском рынке депозитов доходность выше 15% уже невозможно. Инфляция снижается, падают и ставки.

Банковский вклад является самым востребованным инвестиционным инструментом у граждан нашей страны. Объясняется это пассивным характером подобных вложений и практически отсутствующими рисками. При этом не каждый вкладчик знает, что существует 2 разновидности начисления доходности по открытому депозиту. Это номинальная (исходная, простая) и эффективная ставка по вкладу.

Такое различие становится актуальным в том случае, если речь идет о банковском продукте с капитализацией процентов. В такой ситуации номинальная ставка не будет отражать реальную прибыль, которую в конце срока получит клиент банка. Такую прибыльность можно рассчитать лишь по формуле эффективной процентной ставки.

Эффективная ставка является показателем, используемым при расчетах фактического дохода от инвестиции денег на банковский депозит. Она позволяет учесть капитализацию процентов. Ее значение в каждом конкретном случае будет выше показателя номинальной процентной ставки.

Таким образом, мы можем сделать однозначный вывод, что прибыль, получаемая по вкладу с капитализацией процентов будет выше, чем по тому депозиту, где она отсутствует. Это объясняется тем, что в случае с капитализацией проценты будут начисляться с оговоренной периодичностью и суммироваться к сумме депозита. Такие начисления могут производиться ежемесячно, ежеквартально, ежегодно, а также с любым другим описанным в договоре интервалом.

Зачем на практике ее высчитывать

Мы выяснили, что при помощи эффективной ставки можем вычислить реальную прибыль, которую получим с того или иного депозита. Подобные вычисления могут оказаться незаменимыми при сравнении банковских продуктов от одного или нескольких банков.

Запомните, максимальная доходность достигается при выборе вклада, условиями которого предусмотрена ежемесячная капитализация процентов. Происходит это довольно просто.

После первого месяца оговоренные проценты будут прибавлены к начальной сумме депозита. После второго месяца они будут начислены к значению, сформированному из начальной суммы вклада и процентов по первому месяцу и так далее.

Формула и примеры ее использования

Формула, позволяющая вычислить эффективную ставку по депозиту с ежемесячной капитализацией процентов.

Значение T соответствует сроку размещения вклада в месяцах.

Давайте рассмотрим пример подобного расчета. Предположим, что у нас есть банковский вклад сроком 2 года и номинальной ставкой 10% годовых.

Чтобы получить правильный результат, необходимо учитывать следующий нюанс. Номинальная ставка в приведенном примере составляет 10%. Однако по правилам математических расчетов в формуле используется значение в долях равное 0,1. Посчитать это можно следующим образом: (10%)/(100%)=0,1.

Теперь давайте рассмотрим формулу, которая поможет нам рассчитать эффективную ставку по депозиту с ежеквартальной капитализацией процентов.

Давайте рассмотрим пример такого расчета. Предположим, у нас имеется банковский вклад сроком год и номинальной ставкой 8,25% годовых.

Что изменится, если пополнить или частично снять деньги со вклада

Не секрет, что существуют банковские продукты, которые позволяют производить как пополнение, так и частичное снятие денежных средств с депозита. Естественно, такие действия вкладчика повлияют на итоговую доходность.

Пополняя вклад, клиент банка увеличивает его сумму. Естественно, это приводит к итоговому увеличению дохода.

Снимаю денежные средства с депозита, клиент банка уменьшает его сумму. Естественно, это приведет к итоговому уменьшению дохода.

Естественно, вкладывая деньги в банковское учреждение, мы прежде всего заинтересованы в двух аспектах: безопасности инвестиций и максимальной прибыли. Исходя из этого, существует несколько базовых советов для потенциальных вкладчиков.

- Выбирайте банковское учреждение с учетом его деловой репутации. Клиенту следует понимать, насколько выбранный банк способен выполнить взятые на себя обязательства.

- Выгодными для вкладчика условиями по банковскому вкладу следует считать: капитализацию процентов и возможности для пополнения счета.

- Не ленитесь рассчитывать эффективные процентные ставки. Они помогут вам произвести реальное сравнение фактической прибыльности банковских продуктов.

Помните, финансовая грамотность является залогом безопасности ваших денежных средств.

Рассчитаем в MS EXCEL эффективную годовую процентную ставку и эффективную ставку по кредиту.

Эффективная ставка возникает, когда имеют место .

Понятие эффективная ставка встречается в нескольких определениях. Например, есть Эффективная (фактическая) годовая

процентная ставка, есть Эффективная ставка по вкладу

(с учетом капитализации), есть Эффективная процентная ставка по потребительским кредитам

. Разберемся, что эти ставки из себя представляют и как их рассчитать в MS EXCEL.

Эффективная (фактическая) годовая процентная ставка

В MS EXCEL есть функция ЭФФЕКТ(номинальная_ставка, кол_пер), которая возвращает эффективную (фактическую) годовую

процентную ставку, если заданы номинальная годовая процентная ставка и количество периодов в году

, в которые начисляются сложные проценты. Под номинальной ставкой здесь понимается, годовая ставка, которая прописывается, например, в договоре на открытие вклада.

Предположим, что начисляются m раз в год. Эффективная годовая процентная ставка дает возможность увидеть, какая годовая ставка позволит достичь такого же финансового результата, что и m-разовое наращение в год по ставке i/m, где i – номинальная ставка.

При сроке контракта 1 год по имеем:

S = Р*(1+i/m)^m – для сложных процентов, где Р – начальная сумма вклада.

S = Р*(1+iэфф) – для простых процентов

Так как финансовый результат S должен быть, по определению, одинаков для обоих случаев, приравниваем оба уравнения и после преобразования получим формулу, приведенную в справке MS EXCEL для функции ЭФФЕКТ()

iэфф =((1+i/m)^m)-1

Примечание . Если задана эффективная годовая процентная ставка, то величина соответствующей ей годовой номинальной процентной ставки рассчитывается по формуле

или с помощью функции НОМИНАЛ(эффективная_ставка, кол_периодов). См. файл примера .

Эффективная ставка по вкладу

Если договор вклада длится, скажем, 3 года, с ежемесячным начислением по сложным процентам по ставке i, то Эффективная ставка по вкладу вычисляется по формуле:

iэфф =((1+i/12)^(12*3)-1)*(1/3)

или через функцию ЭФФЕКТ(): iэфф= ЭФФЕКТ(i*3;3*12)/3

Для вывода формулы справедливы те же рассуждения, что и для годовой ставки:

S = Р*(1+i/m)^(3*m) – для сложных процентов, где Р – начальная сумма вклада.

S = 3*Р*(1+iэфф) – для простых процентов (ежегодной капитализации не происходит, проценты начисляются раз в год (всего 3 раза) всегда на первоначальную сумму вклада).

Если срок вклада =1 году, то Эффективная ставка по вкладу = Эффективной (фактической) годовой процентной ставке (См. файл примера

).

Эффективная процентная ставка по потребительским кредитам

Эффективная ставка по вкладу и Эффективная годовая ставка используются чаще всего для сравнения доходности вкладов в различных банках. Несколько иной смысл закладывается при расчете Эффективной ставки по кредитам, прежде всего по потребительским. Эффективная процентная ставка по кредитам используется для сравнения различные кредитных предложений банков.

Эффективная процентная ставка по кредиту отражает реальную стоимость кредита с точки зрения заёмщика, то есть учитывает все дополнительные выплаты, непосредственно связанные с кредитом (помимо платежей по самому кредиту). Такими дополнительными выплатами являются банковские комиссии - комиссии за открытие и ведение счёта, за приём в кассу наличных денег и т.п., а также страховые выплаты.

По закону банк обязан прописывать в договоре эффективную ставку по кредиту. Но дело в том, что заемщик сразу не видит кредитного договора и поэтому делает свой выбор, ориентируясь лишь на номинальную ставку, указанную в рекламе банка.

Для создания расчетного файла в MS EXCEL воспользуемся Указаниями Центробанка РФ от 13 мая 2008 года № 2008-У «О порядке расчета и доведения до заемщика - физического лица полной стоимости кредита» (приведена Формула и порядок расчета эффективной процентной ставки), а также разъяснительным письмом ЦБ РФ № 175-Т от 26 декабря 2006 года, где можно найти примеры расчета эффективной ставки (см. здесь http://www.cbr.ru/publ/VesnSearch.aspx ).

Эффективную ставку по кредиту рассчитаем используя функцию ЧИСТВНДОХ()

. Для этого нужно составить график платежей по кредиту и включить в него все дополнительные платежи.

Пример

. Рассчитаем Эффективную ставку по кредиту со следующими условиями:

Сумма кредита - 250 тыс. руб., срок - 1 год, дата договора (выдачи кредита) – 17.04.2004, годовая ставка – 15%, число платежей в году по аннуитетной схеме – 12 (ежемесячно). Дополнительные расходы – 1,9% от суммы кредита ежемесячно, разовая комиссия – 3000р. при открытии банковского счета.

Сначала составим График платежей по кредиту с учетом дополнительных расходов (см. файл примера Лист Кредит

).

Затем сформируем Итоговый денежный поток заемщика (суммарные платежи на определенные даты).

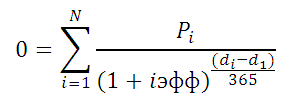

Эффективную ставку по кредиту iэфф определим используя функцию ЧИСТВНДОХ (значения, даты, [предп]). В основе этой функции лежит формула:

Где, Pi = сумма i-й выплаты заемщиком; di = дата i-й выплаты; d1 = дата 1-й выплаты (начальная дата, на которую дисконтируются все суммы).

Учитывая, что значения итогового денежного потока находятся в диапазоне G22:G34

, а даты выплат в B22:B34

, Эффективная ставка по кредиту для нашего случая может быть вычислена по формуле =ЧИСТВНДОХ(G22:G34;B22:B34)

. Получим 72,24%.

Значения Эффективных ставок используются при сравнении нескольких кредитов: чья ставка меньше, тот кредит и более выгоден заемщику.

Но, что за смысл имеет 72,24%? Может быть это соответствующая ставка по простым процентам? Рассчитаем ее как мы делали в предыдущих разделах:

Мы переплатили 80,77т.р. (в виде процентов и дополнительных платежей) взяв кредит в размере 250т.р. Если рассчитать ставку по методу простых процентов, то она составит 80,77/250*100%=32,3% (срок кредита =1 год). Это значительно больше 15% (ставка по кредиту), и гораздо меньше 72,24%. Значит, это не тот подход, чтобы разобраться в сути эффективной ставке по кредиту.

Теперь вспомним принцип временной стоимости денег: всем понятно, что 100т.р. сегодня – это значительно больше, чем 100т.р. через год при 15% инфляции (или, наоборот - значительно меньше, если имеется альтернатива положить эту сумму в банк под 15%). Для сравнения сумм, относящихся к разным временным периодам используют дисконтирование, т.е. . Вспомнив формулу Эффективной ставки по кредитам, увидим, что для всех платежей по кредитам рассчитывается их приведенная стоимость к моменту выдачи кредита. И, если мы хотим взять в 2-х банках одну и туже сумму, то стоит выбрать тот банк, в котором получается наименьшая приведенная стоимость всех наших платежей в погашение кредита. Почему же тогда не сравнивают более понятные приведенные стоимости, а используют Эффективную ставку? А для того, чтобы сравнивать разные суммы кредита: Эффективная ставка поможет, если в одном банке дают 250т.р. на одних условиях, а в другом 300т.р. на других.

Итак, у нас получилось, что сумма всех наших платежей в погашение основной суммы кредита дисконтированных по ставке 72,24% равна размеру кредита (это из определения эффективной ставки). Если в другом банке для соблюдения этого равенства потребуется дисконтировать суммы платежей идущих на обслуживание долга по бо

льшей ставке, то условия кредитного договора в нем менее выгодны (суммы кредитов могут быть разными). Поэтому, получается, что важнее не само значение Эффективной ставки, а результат сравнения 2-х ставок (конечно, если эффективная ставка значительно превышает ставку по кредиту, то это означает, что имеется значительное количество дополнительных платежей: убрав файле расчета все дополнительные платежи получим эффективную ставку 16,04% вместо 72,24%!).

Примечание . Функция ЧИСТВНДОХ() похожа на ВСД() (используется для расчета ), в которой используется аналогичное дисконтирование регулярных платежей, но на основе номера периода выплаты, а не от количества дней.

Использование эффективной ставки для сравнения кредитных договоров с разными схемами погашения

Представим себе ситуацию, когда в 2-х разных банках нам предлагают взять в кредит одинаковую сумму на одинаковых условиях, но выплата кредита в одном будет осуществляться , а в другом по (равновеликими платежами). Для простоты предположим, что дополнительные платежи не взимаются. Зависит ли значение эффективной ставки от графика погашения? Сразу даем ответ: зависит, но незначительно.

В файле примера на листе Сравнение схем погашения (1год) приведен расчет для 2-х различных графиков погашения (сумма кредита 250 т.р., срок =1 год, выплаты производятся ежемесячно, ставка = 15%).

В случае дифференцированных платежей Эффективная ставка по кредиту = 16,243%, а в случае аннуитета – 16,238%. Разница незначительная, чтобы на ее основании принимать решение. Необходимо определиться какой график погашения больше Вам подходит.

При увеличении срока кредита разница между Эффективными ставками практически не изменяется (см. файл примера Лист Сравнение схем погашения (5лет) ).

Примечание . Эффективная годовая ставка, рассчитанная с помощью функции ЭФФЕКТ() , дает значение 16,075%. При ее расчете не используются размеры фактических платежей, а лишь номинальная ставка и количество периодов капитализации. Если грубо, то получается, что в нашем частном случае (без дополнительных платежей) отличие эффективной ставки по кредиту от номинальной (15%) в основном обусловлено наличием периодов капитализации (самой сутью сложных процентов).

Примечание . Сравнение графиков погашения дифференцированными платежами и по аннуитетной схеме .

Примечание. Эффективную ставку по кредиту можно рассчитать и без функции ЧИСТВНДОХ() - с помощью Подбора параметра. Для этого в файле примера на Листе Кредит создан столбец I (Дисконтированный денежный поток (для Подбора параметра)). В окне инструмента Подбор параметра введите значения указанные на рисунке ниже.

После нажатия кнопки ОК, в ячейке I18 будет рассчитана Эффективная ставка совпадающая, естественно, с результатом формулы ЧИСТВНДОХ() .

.

. ,

,